Nota Fiscal de Serviços Eletrônica

A documentação referente a Nota Fiscal de Serviços Eletrônica - NFS-e do sistema e-Nota (Cloud), foi desenvolvida com o objetivo de explicar detalhadamente todos os campos disponíveis no formulário de emissão da nota fiscal, como também de que forma o prestador tem acesso a funcionalidade da emissão da nota.

Além disso, explicar as regras de negócio contidas no sistema, alguns comportamentos que o sistema aplica quando a nota fiscal é emitida via conversão de RPS, e ainda, orientar sobre demais configurações possíveis de serem realizadas, afim de auxiliar aos prestadores de serviço, um melhor entendimento do processo de emissão da nota fiscal, tornando mais fácil a usabilidade do sistema.

Visão geral da emissão de notas fiscais

O objetivo desta funcionalidade é permitir que o prestador de serviço, com base em suas informações cadastrais e com o amparo da legislação municipal, possa realizar a emissão da nota fiscal de serviço para comprovação dos serviços prestados aos seus clientes (tomador do serviço), e também ao Município.

Dessa forma, a nota fiscal eletrônica quando emitida pelo prestador, atende os dois principais pilares da sua prestação de contas junto ao município, que é a declaração dos documentos (obrigação acessória), e o recolhimento do ISS (Imposto Sobre Serviços) calculado em cada nota fiscal (obrigação principal). Junto a isso ainda, aplicar as retenções pelos Tributos Federais que possam estar relacionados ao(s) serviço(s) que foi(ram) informado(s) na nota.

Realizando a emissão das notas fiscais - NFS-e

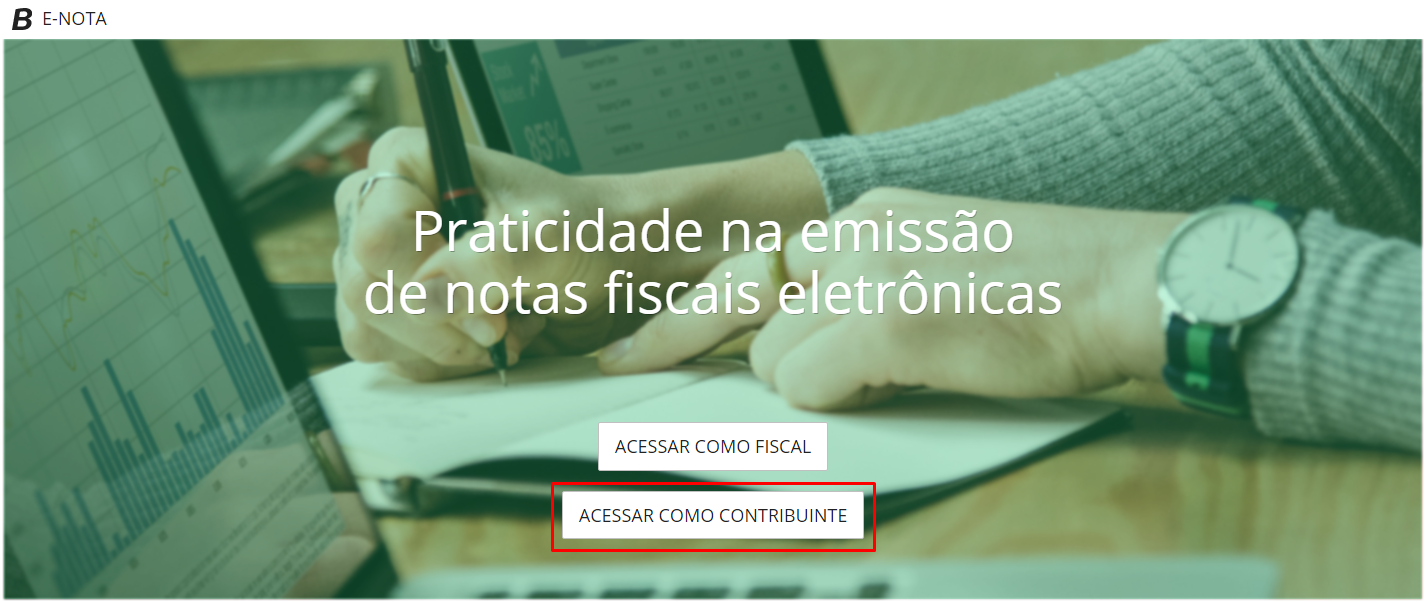

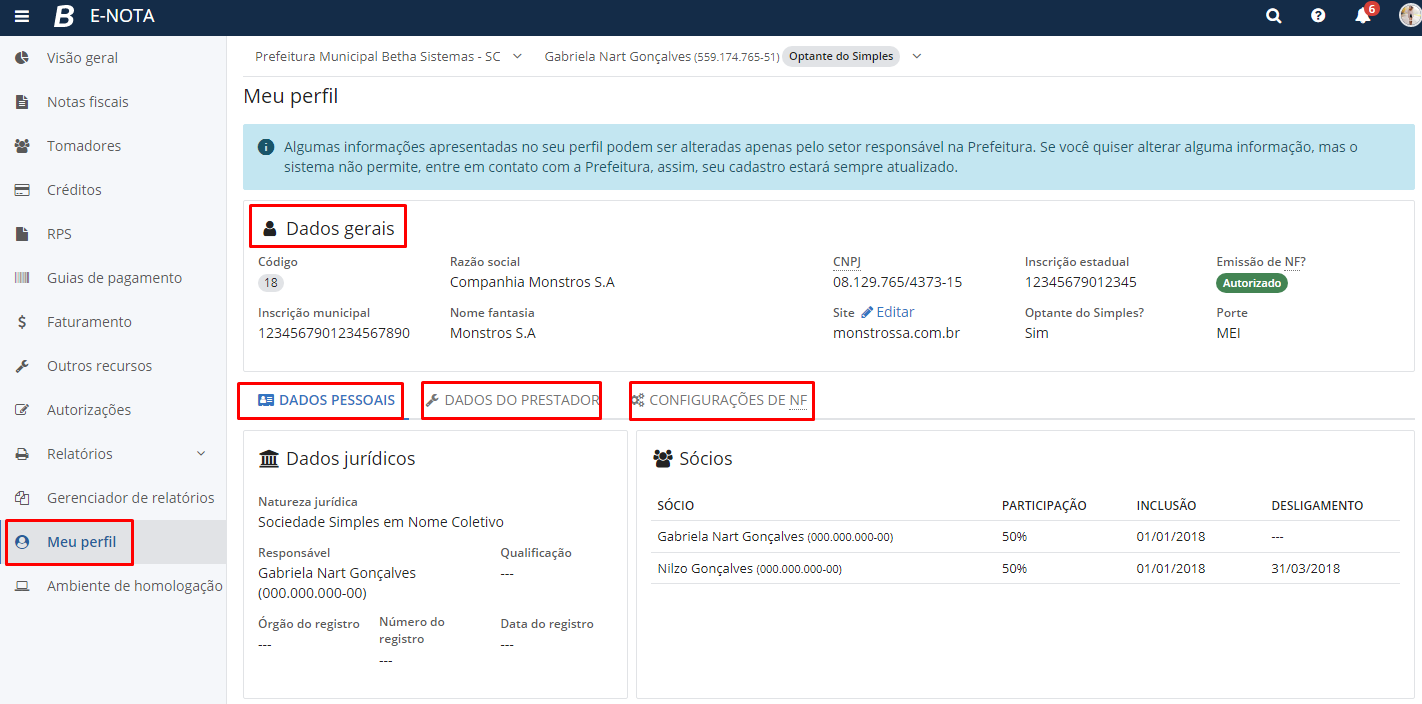

Para que o prestador tenha acesso a funcionalidade da emissão da nota fiscal, é necessário que o mesmo esteja devidamente autorizado pelo fisco municipal, para ter acesso ao sistema e-Nota (Cloud) junto ao Município desejado.

A autorização ocorre através do registro da Solicitação de Acesso pelo prestador, e o deferimento desta solicitação por parte do fisco municipal. Se você possui alguma dúvida para realizar a solicitação de acesso, consulte o manual Solicitando acesso ao sistema e-Nota (Cloud).

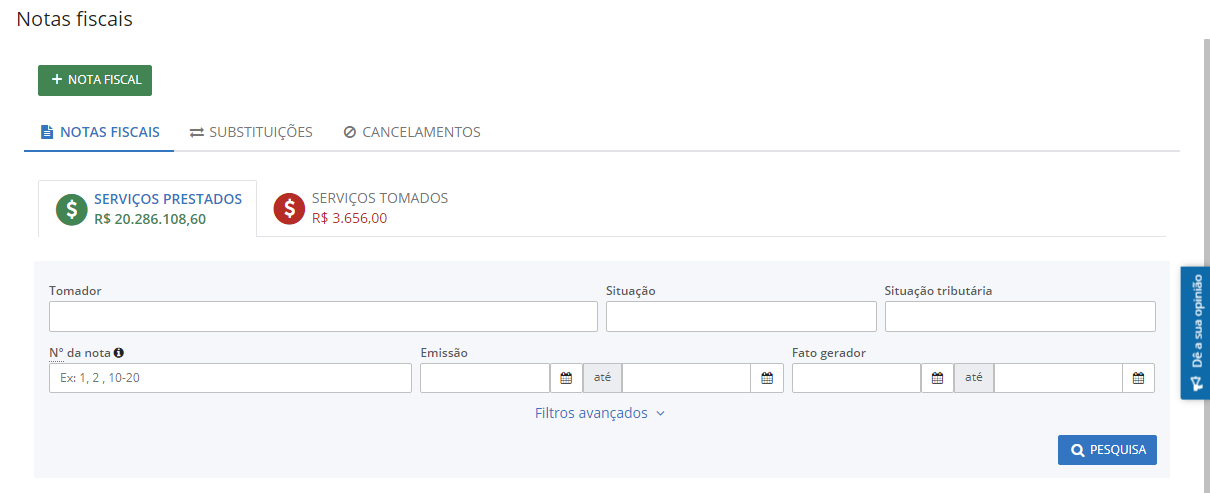

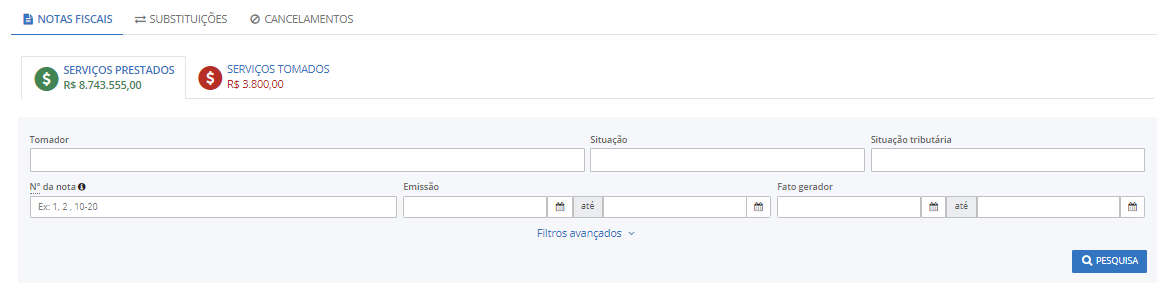

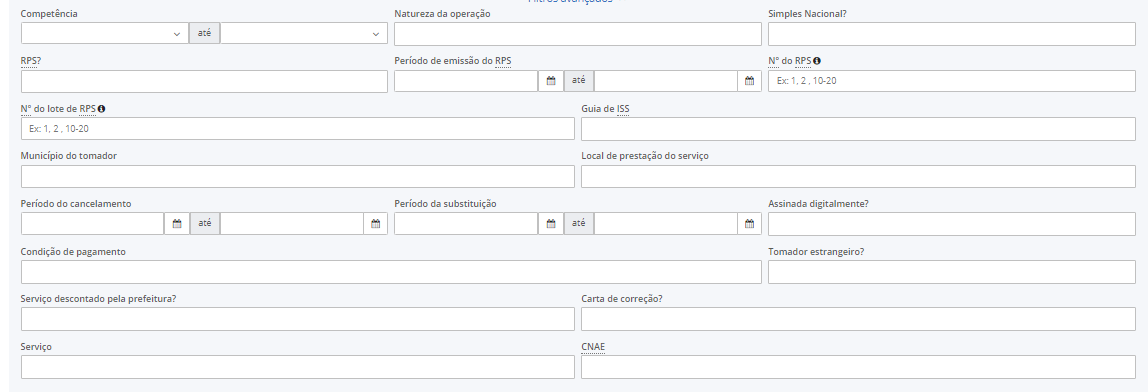

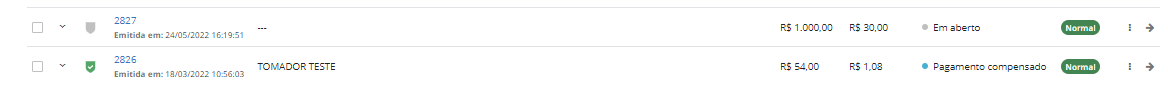

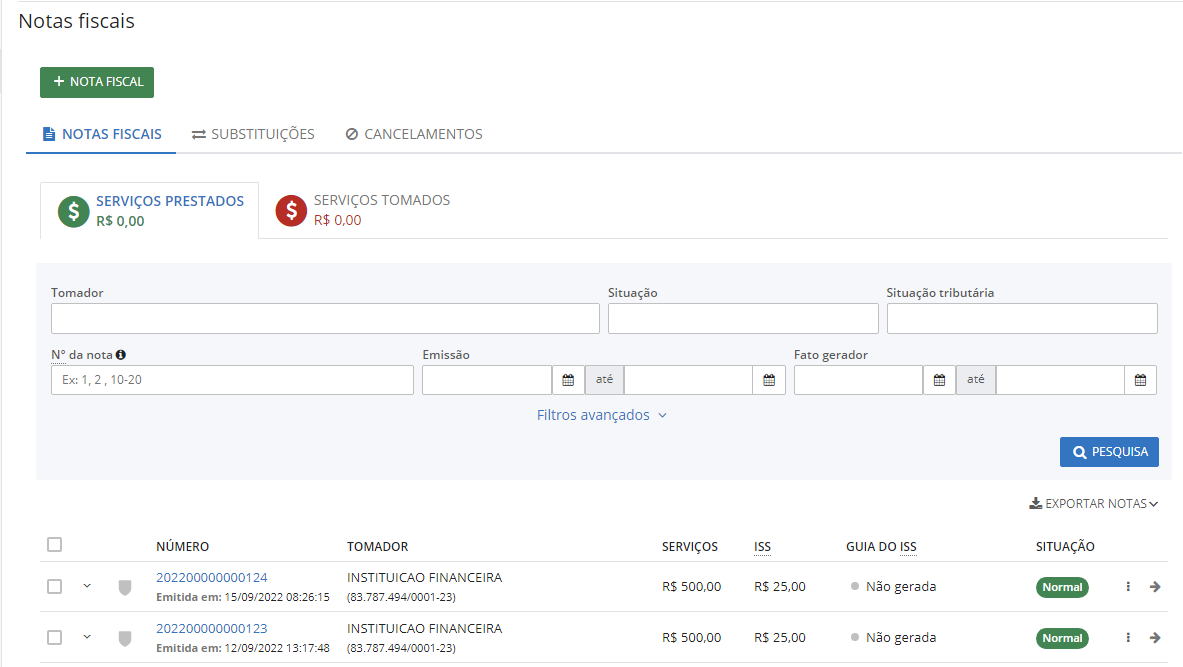

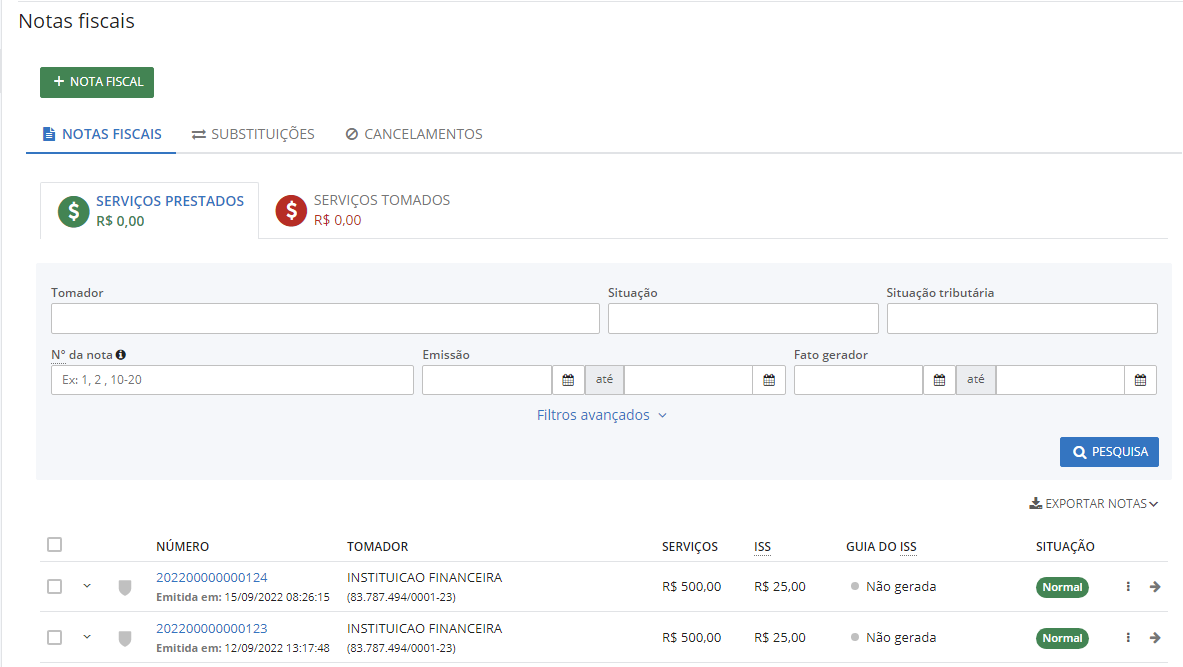

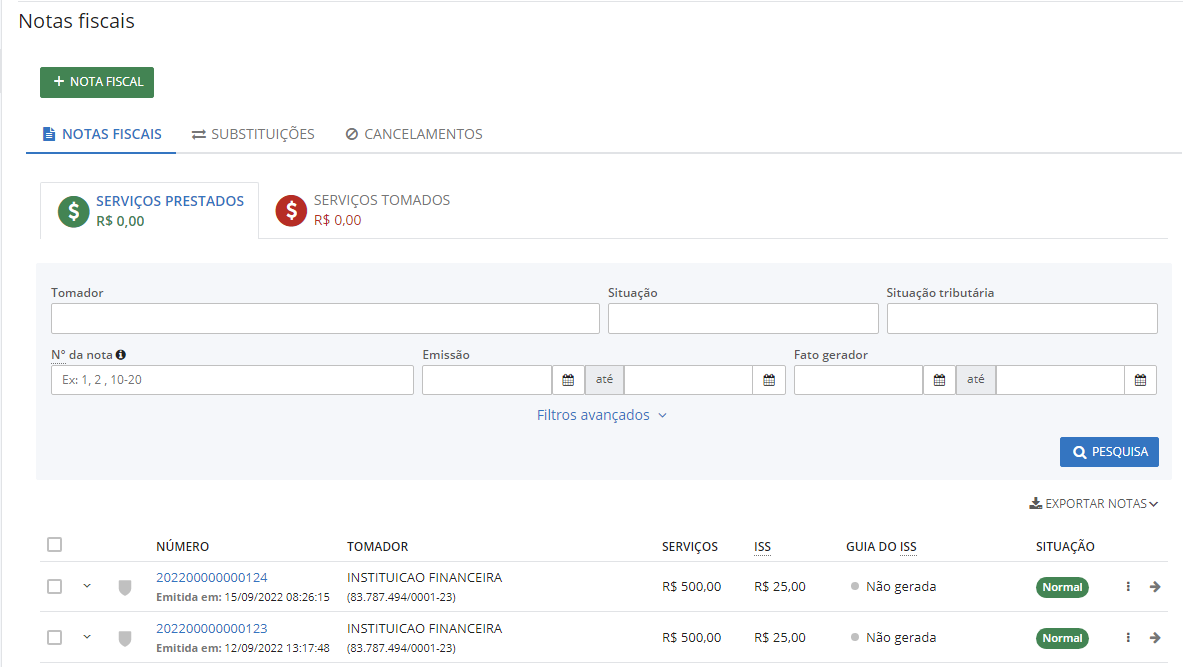

Para acessar a funcionalidade da emissão de nota fiscal, você precisa primeiramente acessar o ambiente do contribuinte, selecionar o menu Notas fiscais e em seguida clicar no botão +Nota Fiscal. Se o usuário utilizado para fazer login no sistema possuir acesso a mais de um Município ou a mais de um prestador, o sistema disponibilizará a lista de Municípios e a lista de prestadores relacionados ao seu usuário, para seja selecionado o Município/prestador desejado.

|

|---|

|

|---|

Quando o usuário clicar no botão +Nota Fiscal, indica que ele quer emitir uma nova nota fiscal, e dessa forma, o sistema e-Nota (Cloud) disponibiliza um formulário padrão para preenchimento das informações do serviço prestado. Neste formulário, existe uma relação de campos que é igual para todos os prestadores.

É possível perceber que alguns dos campos disponíveis no formulário são editáveis para preenchimento pelo usuário, já outros não são editáveis, pois serão preenchidos automaticamente pelo sistema. Outra informação importante dos campos do formulário da nota fiscal, é que alguns deles são de preenchimento obrigatório, e estão identificados com um asterisco na cor vermelha (*).

O formulário de emissão da nota fiscal eletrônica está organizado em grupos de informação para facilitar a identificação no momento do preenchimento, contendo os seguintes agrupamentos: Dados gerais, Dados do tomador, Dados do intermediário, Dados de tributação, Dados do RPS, E-mail para notificação, Dados dos serviços, Tributos Federais, Condição de pagamento, Construção Civil e Valores da nota.

3.1 Dados gerais da nota fiscal

No momento em que o prestador estiver preenchendo o formulário da nota fiscal, esse agrupamento poderá apresentar na tela do sistema os seguintes campos:

3.1.1 - Número: corresponde ao número que será registrado para a nota fiscal emitida. Toda nota fiscal possuirá um número, e essa numeração é gerada automaticamente pelo sistema seguindo uma ordem sequencial, que utiliza o maior número de nota já emitida + 1. Cada prestador pode ter um sequencial diferente do número da nota fiscal, pois a numeração varia de acordo com a quantidade de notas emitidas para cada prestador.

O número da nota fiscal poderá ser alterado pelo prestador, mas desde que o fisco municipal tenha configurado o sistema permitindo essa alteração. Quando o prestador não possuir permissão para alterar o número sequencial da nota, o campo Número não estará disponível no formulário de preenchimento. Quando o prestador possuir permissão para alterar o número sequencial da nota, o campo Número estará disponível no formulário, e caso seja alterado, a nova numeração deve obedecer aos seguintes critérios:

- não poderá ser inferior a 1 (um);

- não poderá ser inferior ao número que estiver parametrizado como sequência inicial a ser utilizada pelo prestador (campo Inicia Notas fiscais em contido no Perfil do contribuinte);

- não poderá ser inferior ao maior número de nota fiscal emitida do prestador;

Além disso, o número da nota poderá estar em um formato, cujo ano da data do fato gerador esteja compondo o número da nota. Quem define o formato do número da nota fiscal, indicando se o ano compõe ou não o número, é o fisco municipal através de uma configuração do sistema.

Quando o ano estiver compondo o número da nota, o tamanho do número possuirá sempre 15 dígitos, sendo da esquerda para a direita os quatro primeiros dígitos correspondente ao ano, e os 11 seguintes o número da nota. Exemplo: 202100000000001. Ao virar o ano de exercício a numeração da nota vai iniciar do número 1 (um) para o novo ano.

3.1.2 - Fato gerador: É importante não confundir o fato gerador (data do fato gerador) com a data de emissão da nota fiscal. São duas informações distintas e que ambas são apresentadas na nota fiscal.

A data do fato gerador corresponde a data e hora em que o serviço foi efetivamente prestado/realizado no tomador (cliente). Toda nota fiscal possuirá uma data e hora do fato gerador. Já a data e hora de emissão, corresponde ao momento em que a nota fiscal (documento) foi emitida no sistema.

O campo Fato gerador estará disponível para preenchimento desde que o fisco municipal tenha configurado o sistema concedendo essa permissão. Quando o prestador não possuir permissão para preenchimento, o campo Fato gerador não estará disponível no formulário de preenchimento. Quando o prestador possuir permissão para preenchimento, o campo Fato gerador estará disponível no formulário, e caso seja preenchido, deverá obedecer aos seguintes critérios:

- a data e hora do fato gerador não poderá ser maior que a data e hora de emissão da nota (data e hora atual conforme fuso horário do município);

- a data do fato gerador não poderá ser menor que a data de início da atividade da empresa ( da de início do econômico no tributos);

Quando a nota fiscal for emitida pela conversão eletrônica de RPS, a data e hora do fato gerador da nota será a mesma data e hora da emissão do RPS. Já quando a data e hora do fato gerador não for preenchida pelo prestador, o sistema assumirá para esse campo, a mesma data e hora de emissão da nota fiscal;

3.1.3 - Competência: Corresponde a competência (mês do ano) em que a nota fiscal será registrada. Toda nota fiscal estará relacionada a uma competência, e essa informação é gerada automaticamente pelo sistema, de acordo com o mês da data do fato gerador registrada para a nota fiscal. O campo Competência é apresentado no formulário de preenchimento da nota fiscal, somente quando o campo Fato gerador estiver disponível para preenchimento.

Se você prestador perceber que não está sendo demonstrado na tela de emissão da nota fiscal a Competência desejada, ou a nota fiscal não está podendo ser emitida indicando a falta da competência, é necessário entrar em contato com o fisco municipal para verificação, pois essa configuração é realizada pelo Município.

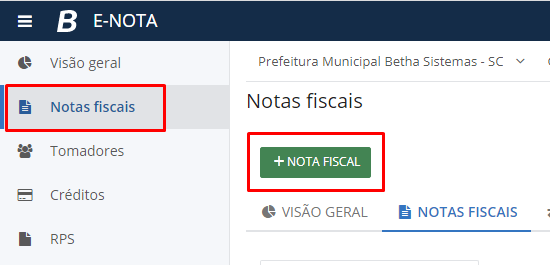

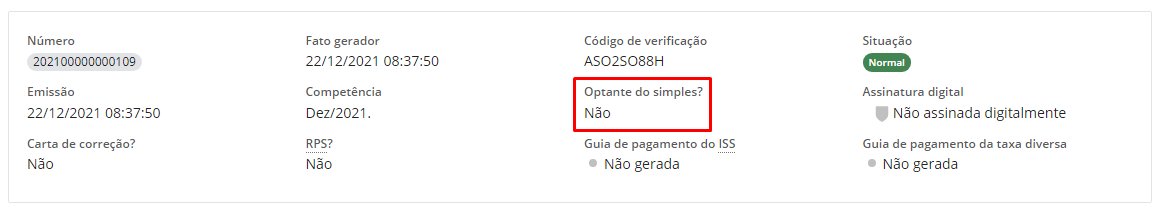

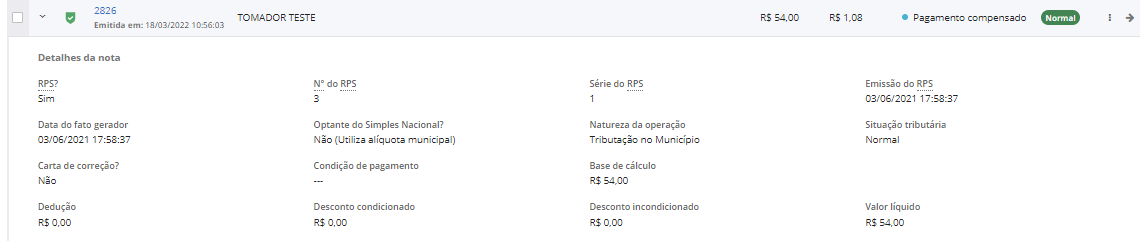

Existem outras informações que fazem parte dos dados gerais da nota fiscal, mas que são apresentados somente após a nota ter sido efetivamente emitida, sendo exibidas na tela de visualização da nota fiscal sem possibilidade de edição pelo usuário. O seguintes campos serão apresentados:

|

|---|

3.1.4 - Código de verificação: Corresponde a uma codificação única dada a cada nota fiscal, que poderá ser utilizada para validar a sua autenticidade em relação a ser um documento fiscal.

3.1.5 - Situação: Corresponde ao status da nota fiscal após ter sido emitida. Toda nota fiscal logo após ter sido emitida, receberá uma situação denominada Normal. A situação da nota poderá ser alterada para Cancelada e Substituída, conforme seja executada outras rotinas no sistema.

3.1.6 - Emissão: Corresponde a data e hora que a nota fiscal (documento) foi emitida no sistema, seja via tela ou pelo processo de conversão de RPS.

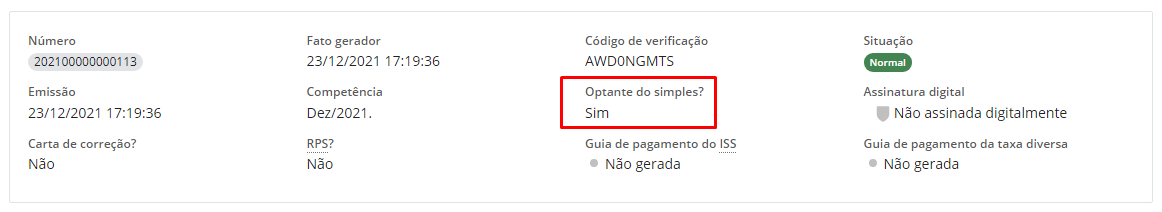

3.1.7 - Optante do simples? Corresponde ao status do regime tributário em relação ao Simples Nacional que o prestador possuía na data do fato gerador da nota fiscal. Conforme a data do fato gerador, será verificado nas movimentações do Simples Nacional do prestador, qual era o enquadramento dele nessa data, para poder atribuir essa informação na nota fiscal. Junto a essa informação, nos casos em que a nota fiscal foi emitida como optante do simples nacional, mas tributou pelas alíquotas do município, e não pelas do simples nacional, o sistema exibirá que a referida nota Utiliza alíquota municipal.

3.1.8 - Assinatura digital: Corresponde se a nota fiscal está assinada digitalmente ou não. Nesse campo poderá conter as seguintes informações:

- Assinada digitalmente com certificado ICP-Brasil: quando a nota fiscal foi emitida e está assinada digitalmente com o certificado da ICP-Brasil;

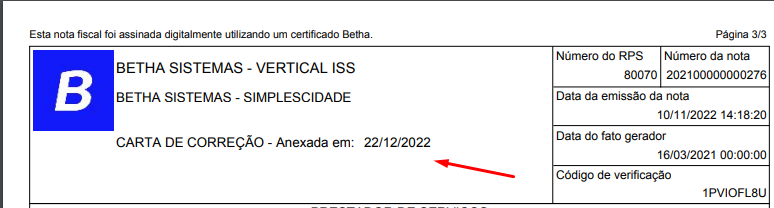

- Assinada digitalmente com certificado Betha: quando a nota fiscal foi emitida pela conversão eletrônica de RPS, e está assinada digitalmente com o certificado fornecido pela Betha;

- Não assinada digitalmente: quando a nota fiscal foi emitida e não está assinada digitalmente;

3.1.9 - Observações: Corresponde a um campo texto que permite complementar os dados da nota fiscal com qualquer tipo de informação adicional. Este campo permite o preenchimento de dados com até 500 caracteres.

3.2 Dados do tomador da nota fiscal (cliente)

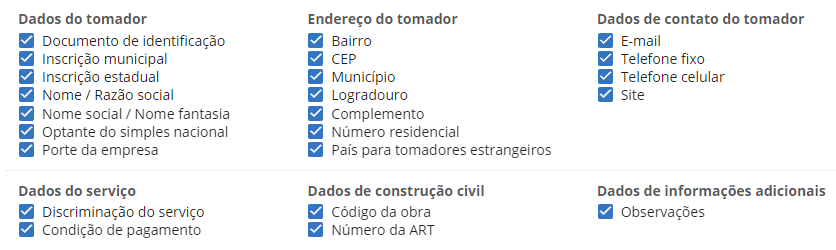

Nos dados do tomador são preenchidas as informações que correspondem a identificação do cliente que recebeu o serviço prestado. No momento em que o prestador estiver preenchendo o formulário da nota fiscal, esse agrupamento apresentará na tela do sistema os seguintes campos:

|

|---|

3.2.1 - É estrangeiro?: Nesse campo é informado se o serviço prestado foi para um tomador residente fora do Brasil ou não. Quando colocado a opção Sim, indica que o serviço foi prestado para um tomador residente fora do Brasil, e nesse caso, alguns campos de preenchimento correspondentes ao tomador mudarão, permitindo assim que seja informado dos dados do local onde o tomador reside.

3.2.2 - CPF/CNPJ ou Número do documento: Corresponde ao número do documento de identificação do tomador. Para os tomadores residentes no Brasil o sistema exibirá o nome do campo como CPF/CNPJ, e deverá ser preenchido esse campo com um CPF ou CNPJ válido. Para os tomadores residentes fora do Brasil, o sistema exibirá o nome do campo como Número do documento, e deverá ser preenchido esse campo com o documento que identifica o tomador no país que ele reside, permitindo o preenchimento com um.

3.2.3 - Nome/Razão social: Corresponde a descrição do nome do tomador enquanto pessoa física, ou para os casos em que o serviço foi prestado para uma pessoa jurídica, a descrição da razão social da empresa.

3.2.4 - Nome social/Fantasia: Corresponde a descrição do nome social do tomador enquanto pessoa física, ou para os casos em que o serviço foi prestado para uma pessoa jurídica, a descrição do nome fantasia da empresa.

3.2.5 - Endereço: Correspondem às informações do endereço onde o tomador reside. Para tomadores que não sejam estrangeiros, o sistema automaticamente identifica o país de origem como Brasil, e permitirá informar como município, apenas os contidos no território nacional. Ao informar um CEP que possua endereço relacionado, o sistema preencherá automaticamente os campos Município e Logradouro. Já para tomadores que sejam estrangeiros, é habilitado o campo País, para que seja informado o país de residência.

3.2.6 - Dados Adicionais: correspondem às informações que complementam o cadastro do tomador na nota, como telefones para contato, site, opção do simples e porte, e ainda as inscrições municipal e estadual.

Existem casos onde o tomador do serviço é a mesma pessoa que prestou o serviço, ou seja, o CPF/CNPJ do tomador é igual ao do prestador. O sistema permite que seja informado como tomador, o mesmo CPF/CNPJ do prestador, mas desde que o fisco municipal configure o sistema concedendo esse tipo de permissão.

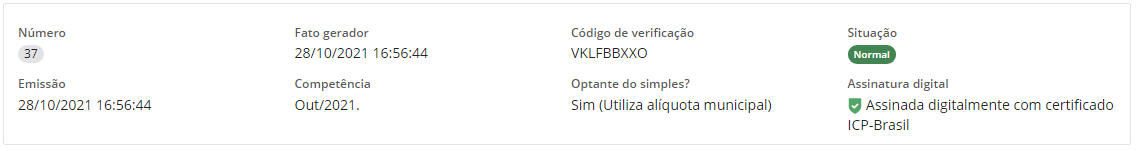

Você sabia que os tomadores ficam armazenados no Cadastro de Tomadores do prestador? Isso mesmo, dessa forma, quando for informado o número de identificação do tomador já cadastrado, CPF, CNPJ ou Número do documento para estrangeiros, as demais informações do tomador serão sugeridas automaticamente na tela de emissão da nota fiscal. Nos casos onde o tomador não está registrado no Cadastro de Tomadores, como também, para os tomadores já existentes, quando existir novas informações preenchidas ou modificadas, estas serão registradas automaticamente no Cadastro de Tomadores ao finalizar a emissão da nota fiscal. Isso quer dizer que todas as informações necessárias para atualizar o cadastro de tomadores poderão ser preenchidas diretamente na tela de emissão da nota fiscal. Mesmo assim, se houver a necessidade de acessar o Cadastro de Tomadores para realizar qualquer tipo de conferência, registro ou alteração, basta localizar no menu à sua esquerda, a opção Tomadores.

|

|---|

3.3 Dados do intermediária da nota fiscal

Nos dados do intermediário são preenchidas as informações que correspondem à identificação da pessoa física ou jurídica, que intermediou a prestação do serviço entre o prestador e o tomador. No momento em que o prestador estiver preenchendo o formulário da nota fiscal, esse agrupamento apresentará na tela do sistema os seguintes campos:

3.3.1 - CPF/CNPJ: Corresponde ao número do documento de identificação do intermediário como pessoa física ou jurídica, devendo ser preenchido esse campo com um CPF ou CNPJ válido.

3.3.2 - Nome/Razão social: Corresponde a descrição do nome do intermediário enquanto pessoa física, ou para os casos em que a intermediação tenha sido feita por uma pessoa jurídica, a descrição da razão social da empresa.

3.3.3 - Inscrição municipal: Corresponde ao número da inscrição municipal que o intermediário possui junto ao município sede para qual a nota fiscal está sendo emitida.

Você sabia que os intermediários ficam relacionados ao prestador em um cadastro interno do sistema? Isso mesmo, para o intermediário, não existe um cadastro visível como ocorre para os Tomadores. Porém, quando é informado o número de identificação já cadastro, CPF ou CNPJ, as demais informações do intermediário são sugeridas automaticamente na tela de emissão da nota fiscal. Em casos onde o intermediário não está registrado no sistema, como também, para os intermediários já existentes, quando existir novas informações preenchidas ou modificadas, estas serão registradas automaticamente no sistema ao finalizar a emissão da nota fiscal. Isso quer dizer que todas as informações necessárias para atualizar o cadastro de intermediários poderão ser preenchidas diretamente na tela de emissão da nota fiscal.

3.4 Dados de tributação da nota fiscal

Nos dados da tributação são preenchidas as informações que correspondem à natureza de operação da nota fiscal e a situação tributária do ISS, ou seja, são informações que impactam diretamente na tributação do ISS junto ao município sede para qual a nota fiscal está sendo emitida. No momento em que o prestador estiver preenchendo o formulário da nota fiscal, esse agrupamento apresentará na tela do sistema os seguintes campos:

3.4.1 - Natureza da operação da nota: Nesse campo é definido o local da tributação do ISS, ou seja, onde o ISS deve ser recolhido, se é no município sede do prestador ou fora dele. Além disso, as definições de recolhimento do ISS por isenções, imunidades, exigibilidades suspensas por decisão judicial ou procedimento administrativo, exportação ou mesmo, a não incidência de ISS. Poderá ser informada uma das seguintes opções:

- Tributação no município: Essa opção indica que o ISS calculado na nota deve ser recolhido no município sede do prestador;

- Tributação fora do município: Essa opção indica que o ISS calculado na nota deve ser recolhido fora do município sede do prestador, ou seja, no município onde o serviço foi prestado;

- Isenção: Essa opção indica que o ISS calculado na nota fiscal emitida pelo prestador, não vai ser recolhido pela existência de uma lei de isenção;

- Imune: Essa opção indica que o ISS calculado na nota fiscal emitida pelo prestador, não vai ser recolhido pela existência de uma lei de imunidade;

- Exigibilidade suspensa por decisão judicial: Essa opção indica que por decisão judicial, o recolhimento do ISS calculado na nota está suspenso. Junto a essa opção, o sistema permitirá que o prestador informe se necessário, o número do processo judicial da suspensão;

- Exigibilidade suspensa por procedimento administrativo: Essa opção indica que por um processo administrativo junto ao município sede do prestador, o recolhimento do ISS calculado na nota está suspenso. Junto a essa opção, o sistema permitirá que o prestador informe se necessário, o número do processo administrativo da suspensão;

- Não incidência: Essa opção indica que o ISS não será calculado na nota fiscal emitida pelo prestador, e também não vai ser recolhido;

- Exportação: Essa opção indica que o ISS não será calculado na nota fiscal, pois o serviço foi prestado em outro país e o ISS será recolhido fora do país sede do prestador;

3.4.2 - Situação Tributária: Nesse campo é definido de quem será a responsabilidade sobre o recolhimento do ISS calculado na nota, ou seja, se é de competência do prestador ou do tomador do serviço. Poderá ser informada uma das seguintes opções:

- Normal: Essa opção indica que a responsabilidade sobre o recolhimento do ISS é do prestador de serviço;

- Retida: Essa opção indica que a responsabilidade sobre o recolhimento do ISS é do tomador do serviço. Esta opção de situação tributária é muito utilizada quando o município sede do tomador é diferente do município sede do prestador, o qual a nota fiscal será emitida;

- Substituição Tributária: Essa opção indica que a responsabilidade sobre o recolhimento do ISS é do tomador do serviço, devido a uma troca de responsabilidade tributária, ou seja, o ISS deixa de ser recolhido pelo prestador e passa a ser recolhido pelo tomador. No entanto, é prudente que o prestador se certifique junto ao município, se existe uma Legislação Municipal que permita utilizar este tipo de situação tributária. Esta opção normalmente é utilizada quando o tomador e o prestador do serviço são do mesmo município sede para qual a nota fiscal foi emitida.

3.5 Dados do RPS da nota fiscal

Nos dados do RPS, é preenchido as informações do Recibo Provisório de Serviços (RPS), que é um documento que tem como função substituir a nota fiscal temporariamente. Sendo assim, estas informações somente deverão ser preenchidas quando for entregue ao tomador do serviço, o RPS com os dados do serviço prestado. No momento em que o prestador estiver preenchendo o formulário da nota fiscal, esse agrupamento apresentará na tela do sistema os seguintes campos:

3.5.1 - Número: Corresponde ao número do RPS que foi emitido e entregue ao tomador, e que está sendo convertido em nota fiscal eletrônica.

3.5.2 - Série: Corresponde a série do RPS que está sendo convertido em nota fiscal eletrônica. Nesse campo será disponibilizado para escolha somente as séries para conversões manuais de RPS que já estejam previamente cadastradas pelo fisco municipal.

3.5.3 - Data de emissão: Corresponde a data de emissão do RPS que está sendo convertido em nota fiscal eletrônica. Essa data o sistema utilizará como data do fato gerador da nota fiscal, e o seu mês, será o que definirá a competência da nota fiscal. Portanto, o preenchimento dessa data deverá obedecer aos seguintes critérios:

- a data e hora de emissão do RPS não poderá ser maior que a data e hora de emissão da nota (data e hora atual conforme fuso horário do município);

- a data de emissão do RPS não poderá ser menor que a data de início da atividade da empresa ( da de início do econômico no tributos);

O preenchimento destas informações via sistema indica que o prestador está realizando uma conversão manual do RPS em nota fiscal. Porém, existem notas fiscais que após terem sido emitidas, na tela de visualização serão demonstrados um outro campo chamado Lote.

Quando o campo Lote estiver preenchido, indica que o prestador realizou uma conversão eletrônica do RPS em nota fiscal, cujo preenchimento dos dados foi de forma eletrônica, ou seja, via web service ou por importação do XML. O campo Lote indica o número do lote de RPS contido no XML que foi recepcionado pelo sistema e que continha a relação de RPS que foram convertidos em nota fiscal eletrônica.

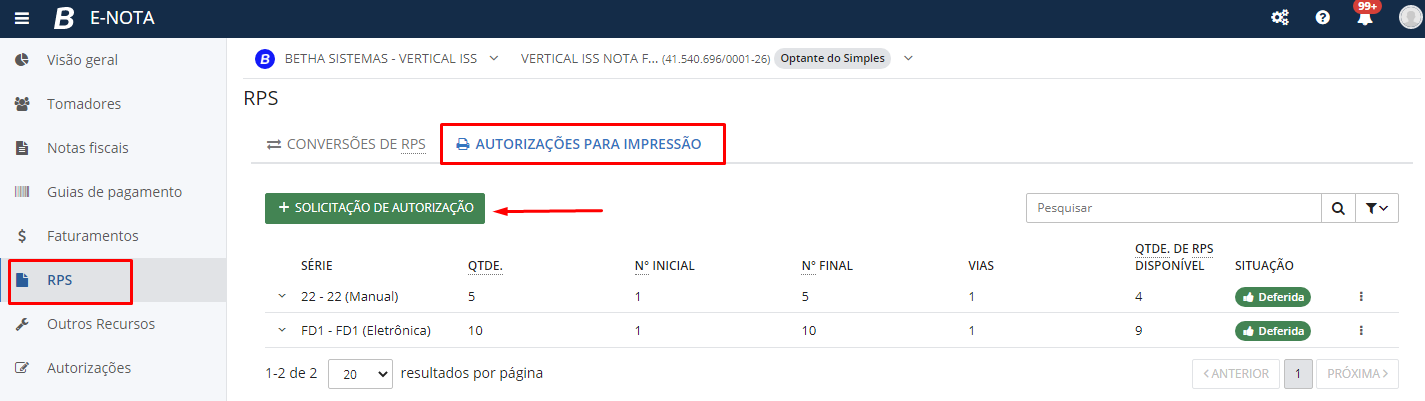

Você sabia que para poder realizar a conversão de RPS em nota fiscal eletrônica, seja de forma manual ou eletrônica o fisco municipal precisa conceder essa permissão? Isso mesmo, o fisco municipal precisa regularizar o seu cadastro como prestador, liberando o seu CPF/CNPJ para poder converter RPS em nota fiscal eletrônica. Outro detalhe importante, é que em alguns Municípios, poderá ser exigido que você prestador registre uma Autorização para Impressão de RPS, de modo que o fisco municipal faça o deferimento dos RPS solicitados. Esse procedimento da Autorização é algo configurável no sistema pelo fisco municipal, que pode variar de município para município através da sua legislação municipal. Por isso, é prudente que seja verificado junto ao município que você deseja emitir as notas fiscais via conversão de RPS, se existe essa necessidade da Autorização. Caso exista, para fazer o registro da Autorização para Impressão de RPS, basta localizar no menu à sua esquerda, a opção RPS e em seguida clicar na guia Autorização para impressão.

|

|---|

3.6 E-mail para notificação da nota fiscal

No e-mail para notificação, são preenchidos os endereços eletrônicos (e-mail) para as pessoas que você deseja notificar, afim de informar aos remetentes que uma nota fiscal eletrônica foi emitida. É importante salientar que os remetentes que receberem o e-mail, poderão ter acesso a algumas informações da nota fiscal, como por exemplo: poder visualizar a nota, ter acesso ao XML da nota, entre outros dados. No momento em que o prestador estiver preenchendo o formulário da nota fiscal, esse agrupamento apresentará na tela do sistema os seguintes campos:

|

|---|

3.6.1 - E-mail: Corresponde ao endereço eletrônico (e-mail) para o qual deverá enviar a notificação da nota fiscal emitida.

3.6.2 - Origem: Corresponde a origem cadastral do e-mail. Quando a origem for Do tomador, indica que o e-mail ali apresentado é o contido no Cadastro do Tomador, para o tomador indicado na nota fiscal, e ele é inserido automaticamente pelo sistema. Quando a origem for Da nota, indica que o e-mail ali apresentado foi inserido manualmente pelo usuário durante o preenchimento da nota fiscal. Para inserir e-mails manualmente, e quanto forem necessários, basta clicar no botão + E-mail. Quando a origem for Do perfil, indica que o e-mail ali apresentado foi configurado para o prestador em seu perfil, e ele é inserido automaticamente pelo sistema.

O e-mail que o sistema sugeriu automaticamente como também o que o usuário inseriu manualmente, podem ser alterados a qualquer momento, podendo tanto ser removidos, como serem substituídos. Havendo a necessidade de retornar os e-mails padrões que o sistema sugeriu automaticamente, ou seja, o e-mail do tomador relacionado a nota fiscal e o e-mail configurado no perfil do prestador, basta clicar no botão Recarregar e-mail padrão, que será desfeito todas as alterações manualmente feitas pelo usuário.

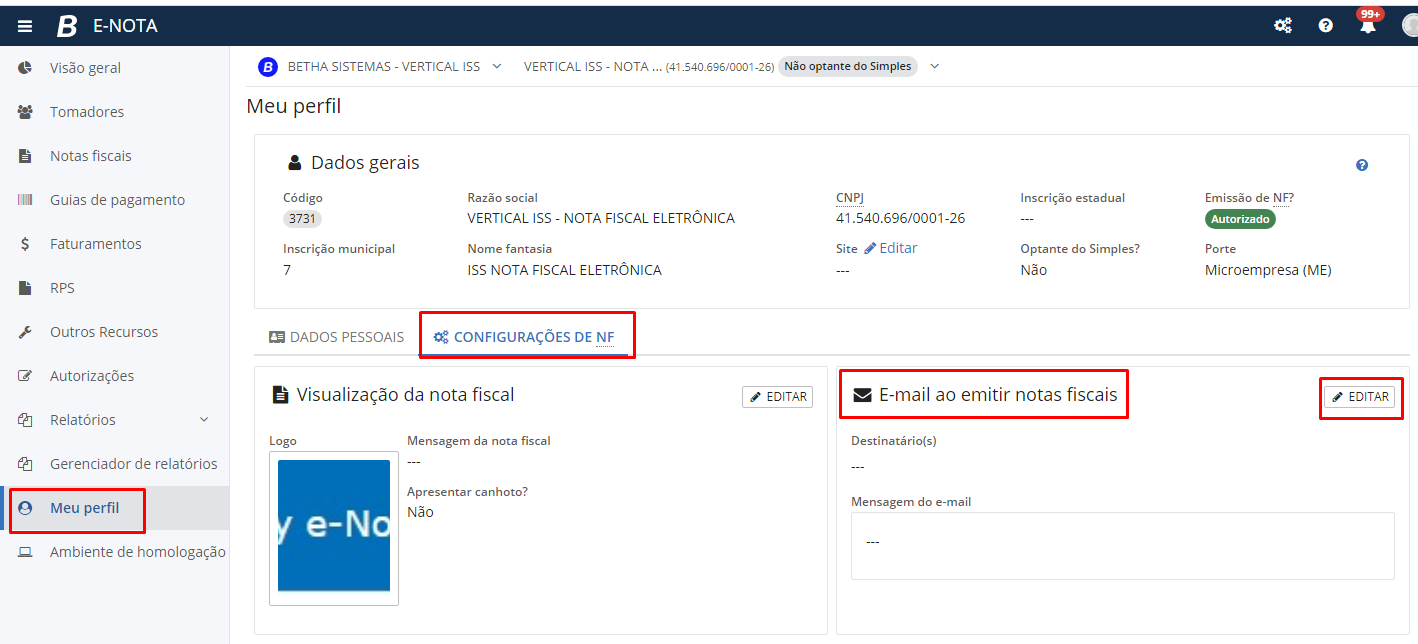

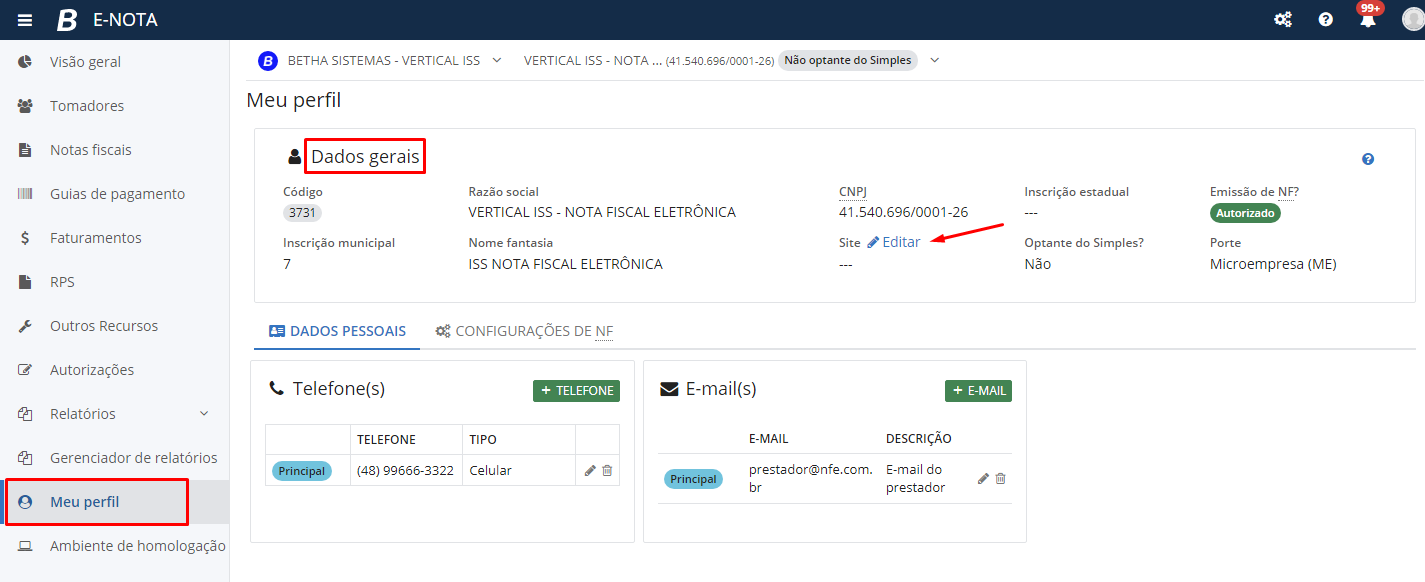

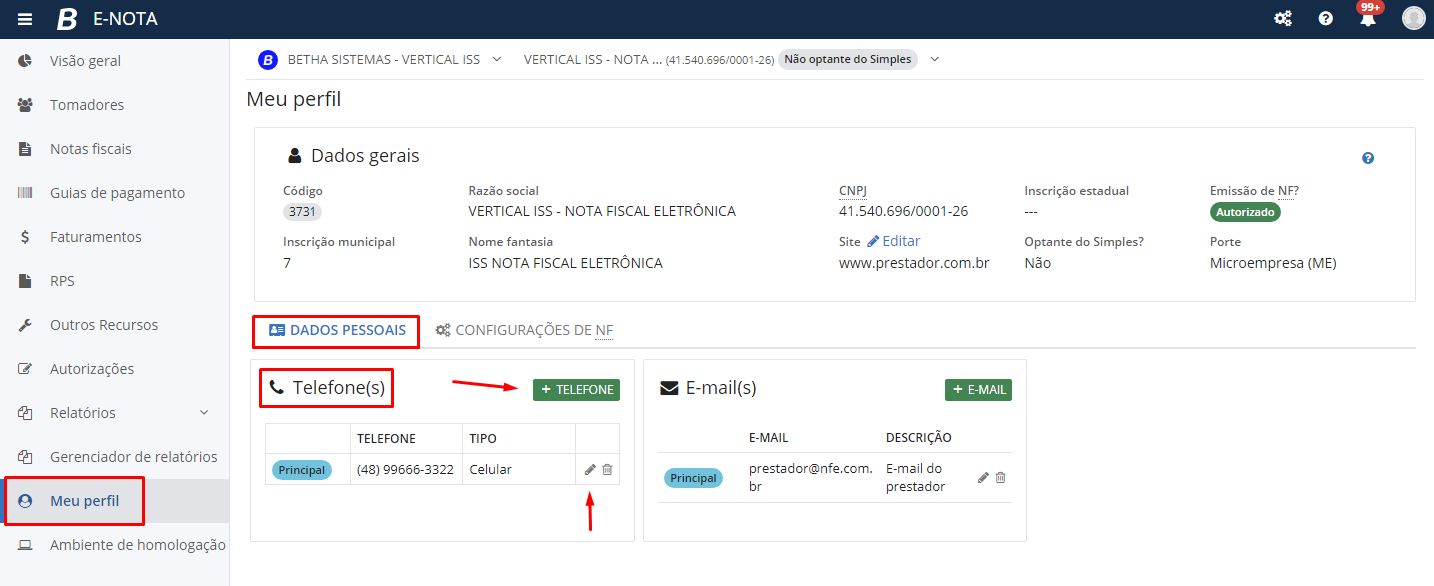

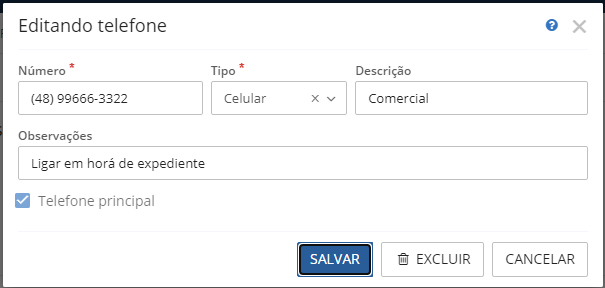

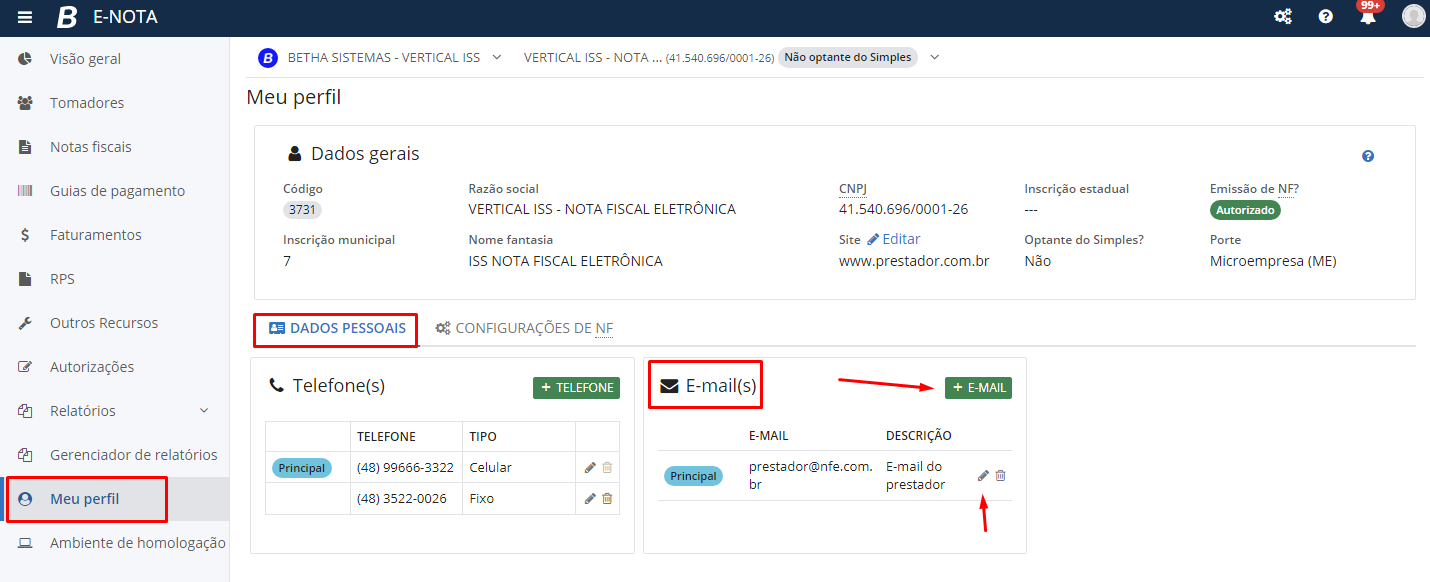

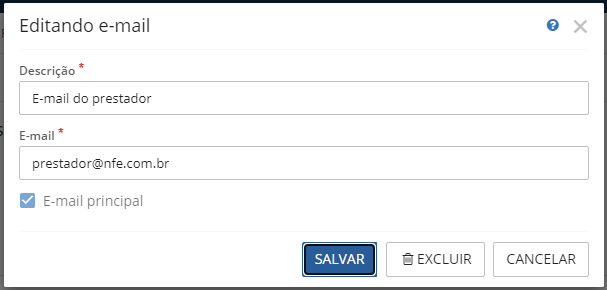

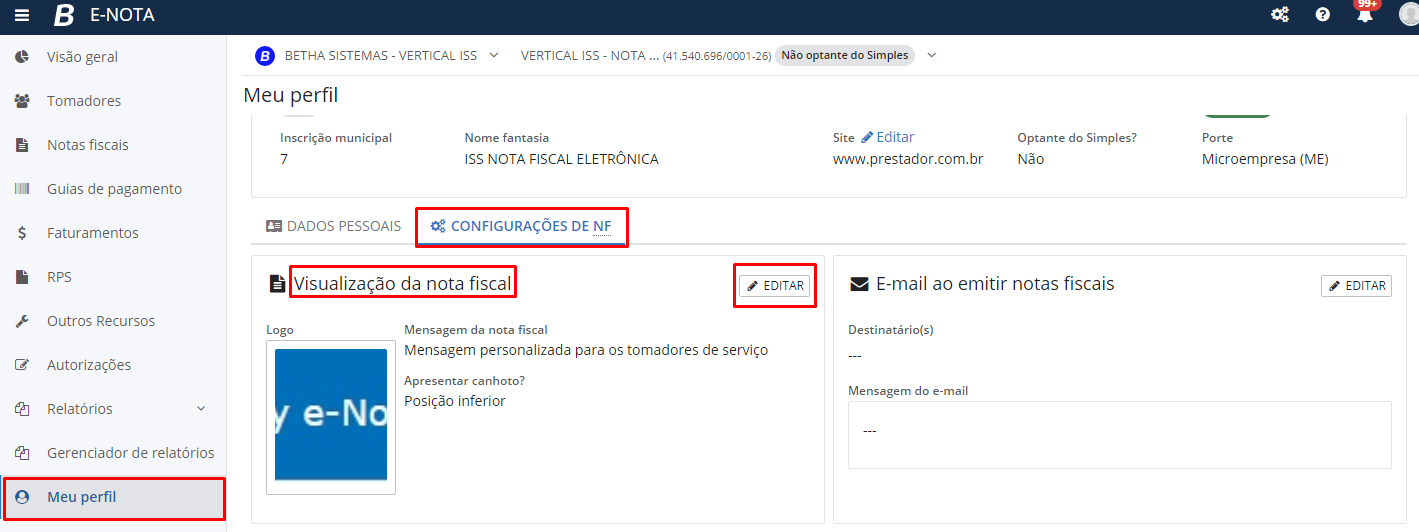

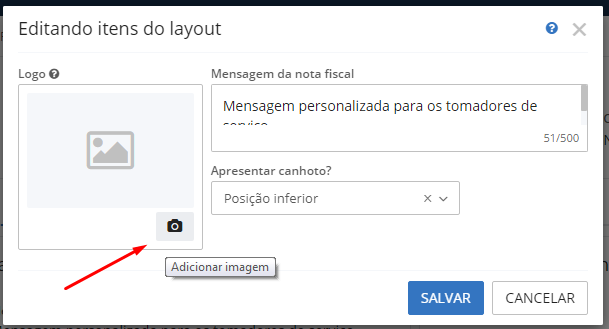

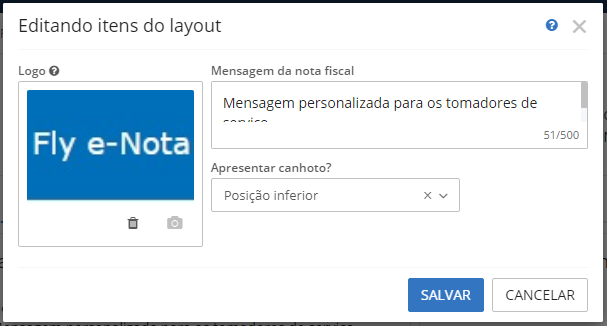

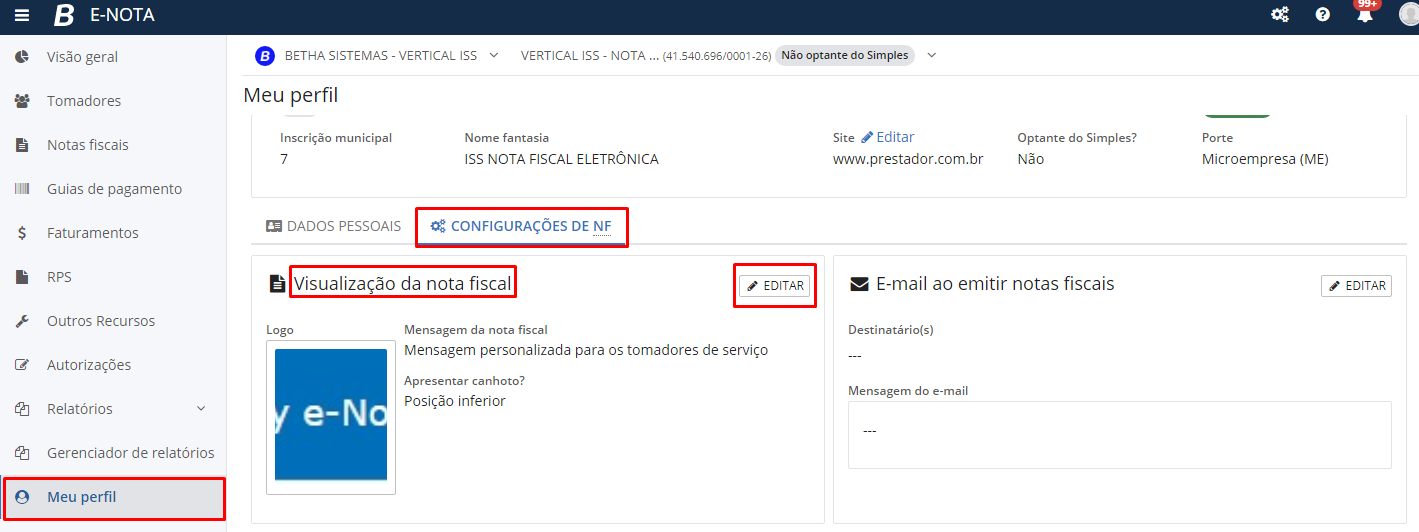

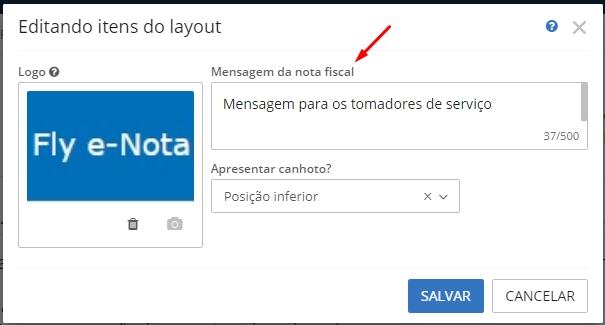

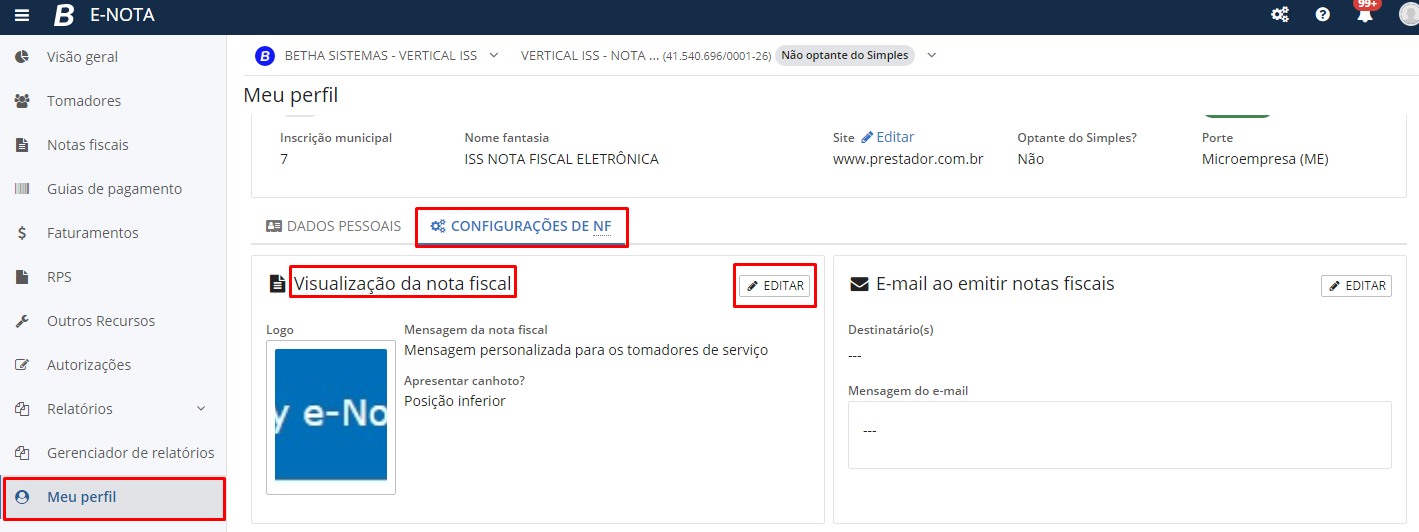

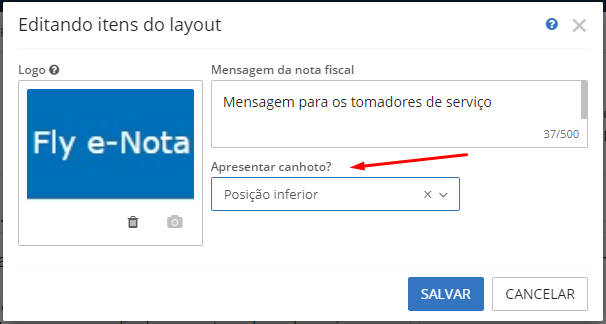

Você sabia que pode ser configurado e-mails padrões em seu perfil de usuário para que seja sugerido na tela de emissão da nota fiscal? E além disso, você sabia que pode ser personalizado o texto do e-mail que é enviado aos destinatários contidos no e-mail para notificação da tela de emissão de nota fiscal? Isso mesmo, essas duas configurações podem ser feitas no sistema através do ambiente do contribuinte para cada prestador que desejar. Para isso, basta localizar no menu à sua esquerda, a opção Meu perfil, e em seguida clicar na guia Configurações de NF. No tópico E-mail ao emitir notas fiscais, clique no botão Editar.

|

|---|

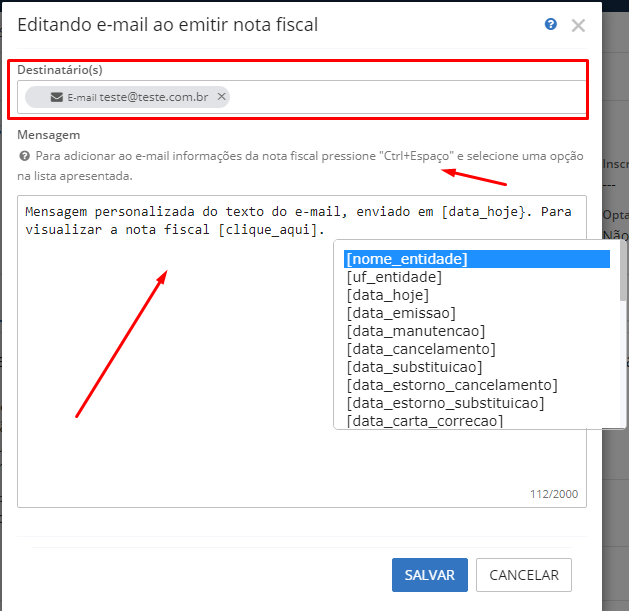

Ao clicar no botão Editar, será aberta a tela de configuração, para que no campo Destinatário, seja configurado os e-mails que deseja que o sistema sugira na tela de emissão da nota fiscal. No campo Mensagem, é possível configurar o texto que deve conter o e-mail enviado aos destinatários da nota fiscal. Juntamente com o texto, poderá ser configurado dados da nota fiscal emitida para ser apresentado no e-mail, e para isso, pressione Ctrl+Espaço, para que o sistema exiba a lista de variáveis disponíveis.

|

|---|

Para efetivar as configurações realizadas, clique no botão Salvar. É importante salientar que se não houver personalização de mensagem do e-mail, será enviado aos remetentes, o e-mail com o texto padrão que o sistema possui.

Nota: Quando a nota fiscal for emitida através da conversão eletrônica de RPS, o e-mail para notificação preenchido na nota, será(ão) apenas o(s) que estiver(em) informado(s) no XML do RPS.

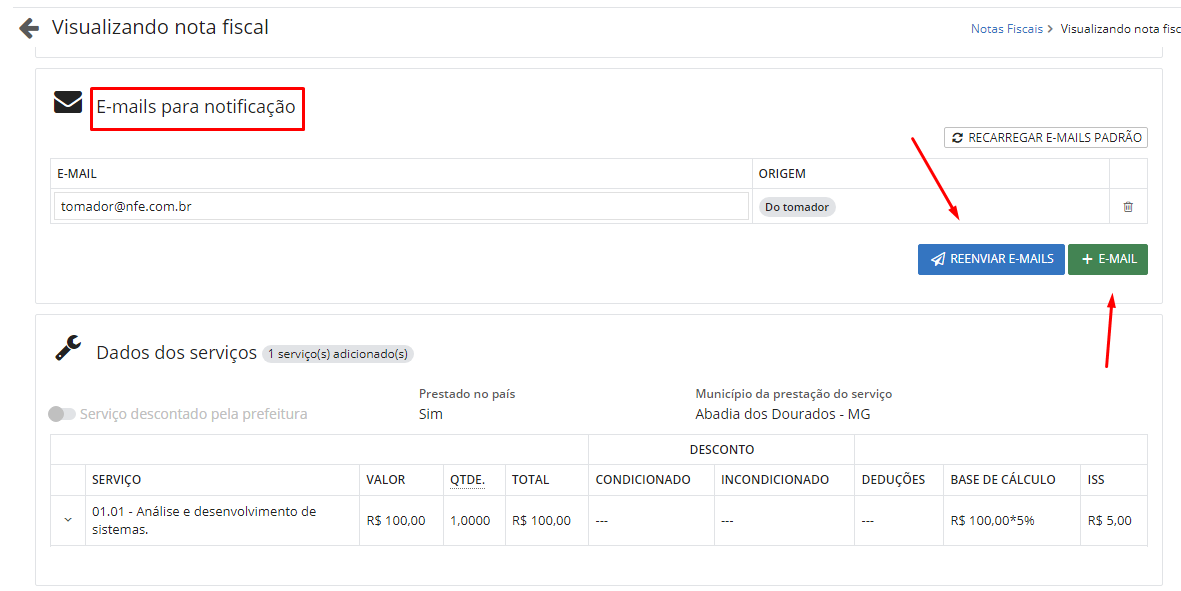

Se após a nota fiscal ter sido emitida você desejar enviar novamente a nota fiscal para os e-mails preenchidos no momento da emissão, ou então, enviar a nota fiscal para novos e-mails, isso será possível. Na tela de visualização da nota fiscal que o sistema exibe após conclusão da sua emissão, vá até o tópico E-mails para notificação.

|

|---|

Se a necessidade for apenas reenviar a nota fiscal para os mesmos destinatários, basta apenas clicar no botão Reenviar e-mail. Agora, se desejar enviar a nota fiscal para novos destinatários, adicione o(s) endereço(s) desejado(s) clicando no botão +E-mail, o sistema disponibilizará o campo para que o endereço de e-mail seja preenchido.

Após preencher todos os e-mails desejados, para fazer o envio clique no botão Reenviar e-mail. O e-mail que for preenchido após a nota fiscal ter sido emitida, também ficará registrado e vinculado à nota fiscal.

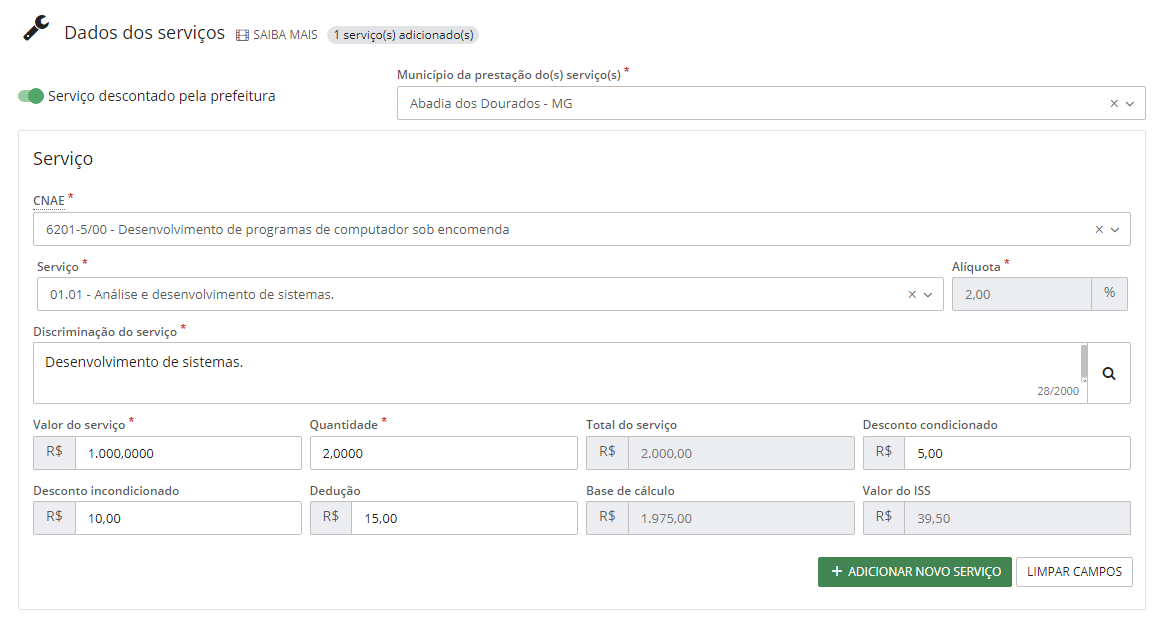

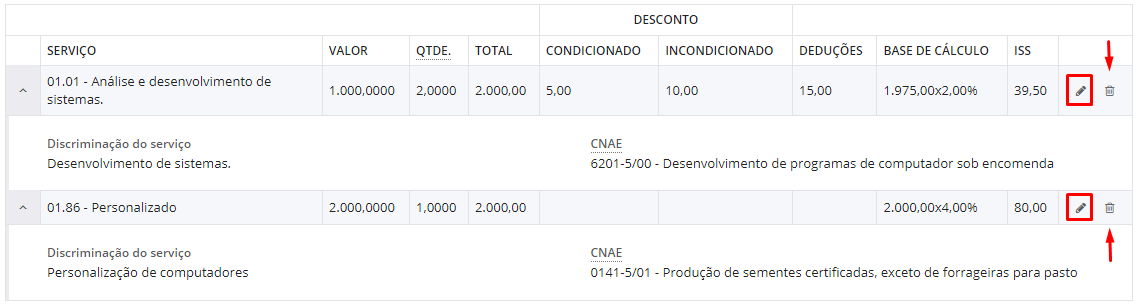

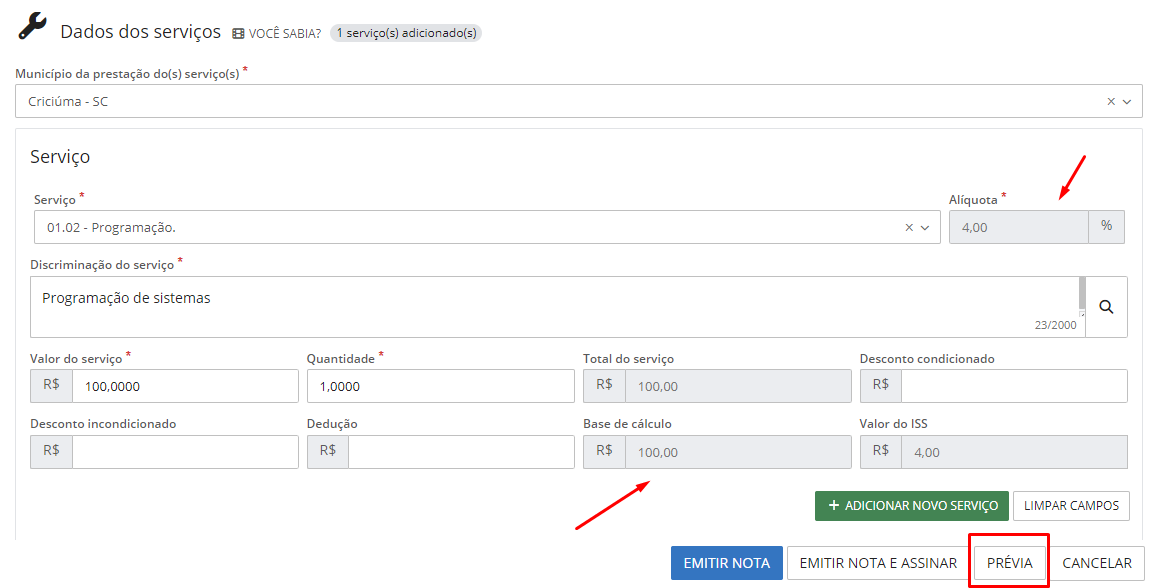

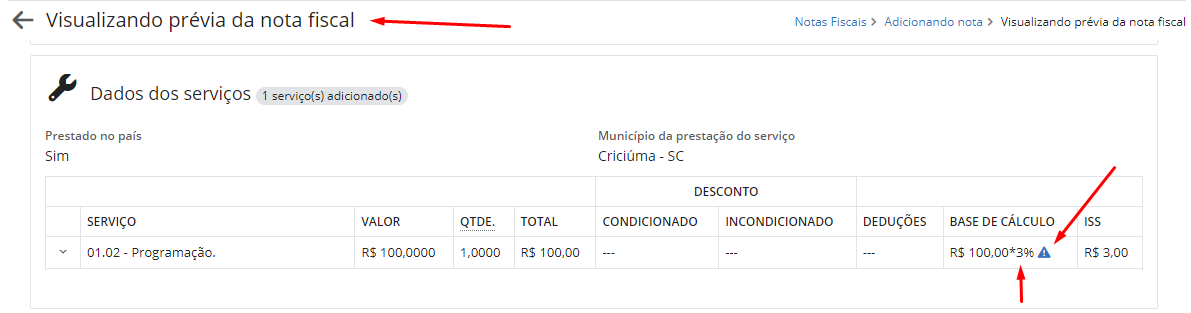

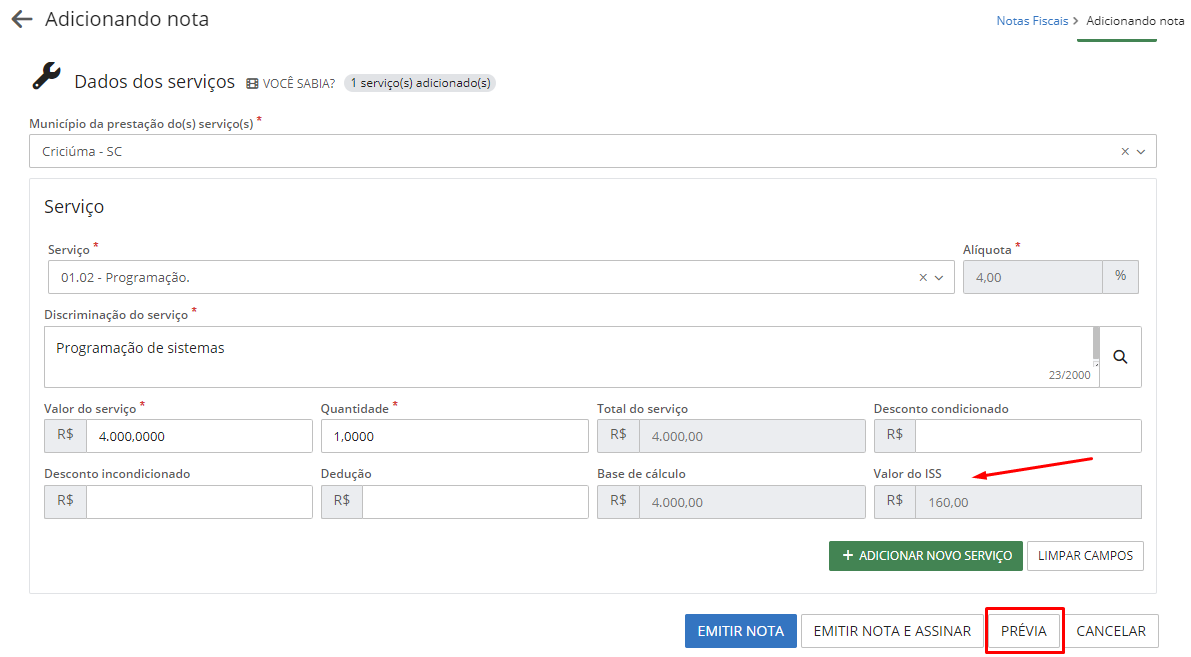

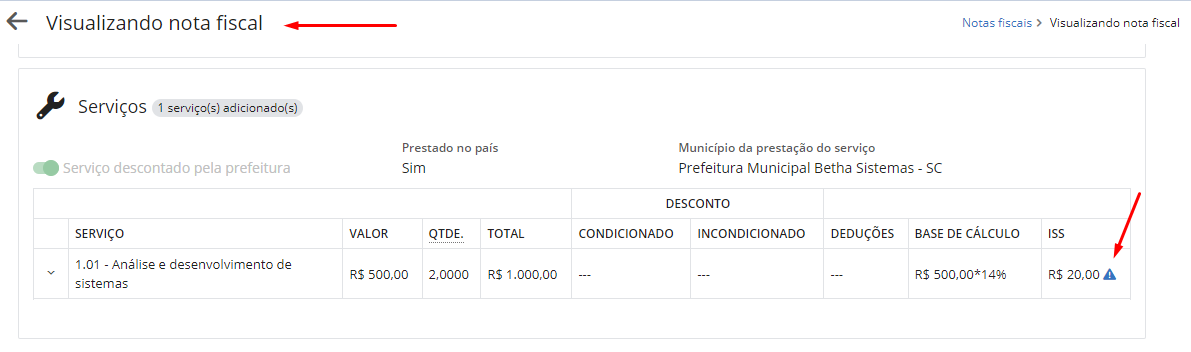

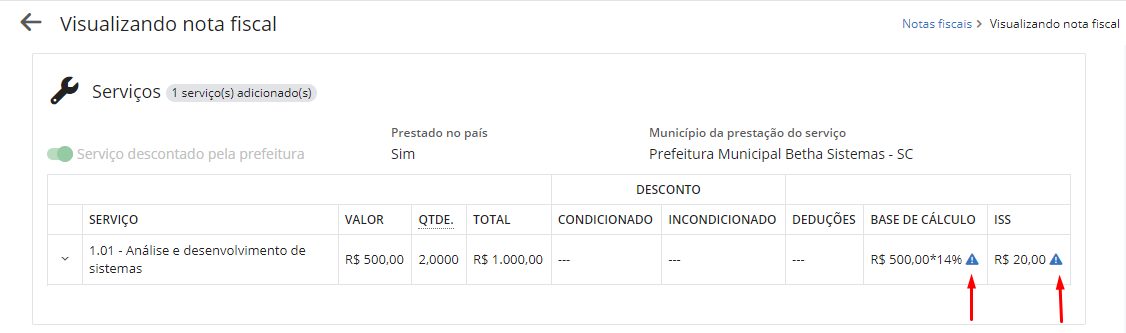

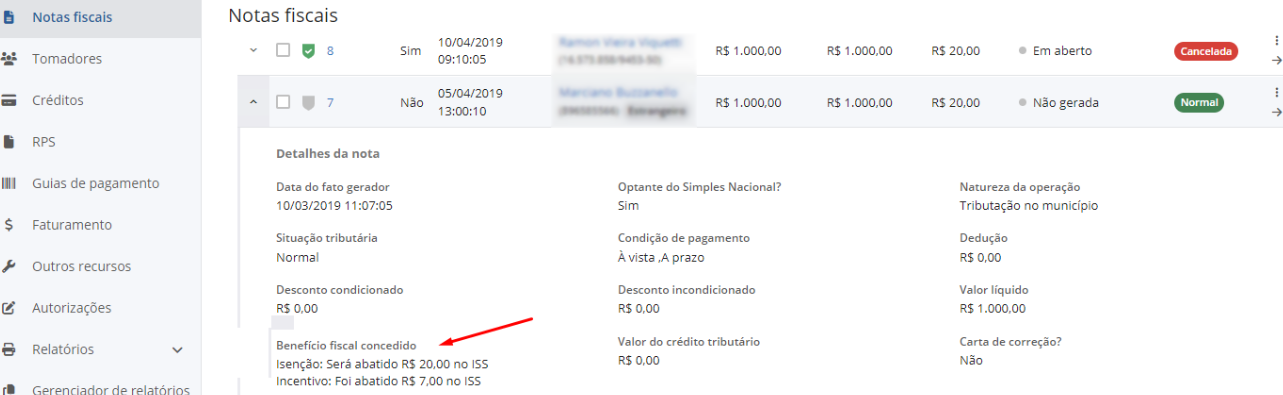

3.7 Dados dos serviços da nota fiscal

Nos dados dos serviços é preenchido as informações relacionadas aos serviços prestados e que devem ser comprovados pela emissão da nota fiscal como por exemplo: tipo do serviço prestado, valores de serviço, descontos dentre outras informações.

Algumas das informações solicitadas para serem preenchidas, podem variar conforme a Natureza de Operação indicada na nota, a Situação Tributária indicada na nota, o regime de opção do Simples Nacional que o prestador se encontra na data do fato gerador da nota, como também, a forma como o fisco municipal configurou o sistema em seu município. No momento em que o prestador estiver preenchendo o formulário da nota fiscal, esse agrupamento apresentará na tela do sistema os seguintes campos:

|

|---|

3.7.1 - Serviço descontado pela prefeitura: Essta opção é indicada normalmente quando o tomador do serviço é a própria prefeitura municipal, e nesse caso, o prestador marca esse campo para informar que o ISS calculado na nota pelo serviço prestado já foi retido pelo município. O sistema exibe e libera esta opção para ser marcada somente em notas fiscais que atendam a todas essas características:

- A Natureza de operação informada na nota está como Tributação no município;

- A Situação tributária informada na nota está como Retida ou Substituição tributária;

- O tomador informado na nota está registrado no Cadastro de Contribuintes do município e foi configurado pelo fisco municipal para poder descontar os serviços na prefeitura;

Nota: Caso a nota fiscal possua mais de um serviço relacionado, todos eles receberão a mesma informação para o campo Serviço descontado na prefeitura.

3.7.2 - Prestado no país: Corresponde a informação para indicar na nota se o serviço foi prestado no país do município emissor da nota ou fora do país.

Colocando a opção Sim, indica que o serviço foi prestado dentro do país sede do prestador (será considerado sempre Brasil). Já colocando a opção Não, indica que o serviço foi prestado fora do país sede do prestador (outro país).

Este campo estará disponível no formulário de preenchimento da nota somente quando a Natureza de Operação estiver definida como Isenção, Não Incidência ou Exportação. Apenas quando a natureza de operação estiver definida como Exportação, o sistema vai considerar o serviço como prestado fora do país, não permitindo alteração do campo pelo usuário. Para as demais Naturezas de Operação da nota, este campo não ficará visível e o sistema registrará a opção Sim, considerando o serviço como prestado dentro do país;

Nota: Caso a nota fiscal possua mais de um serviço relacionado, todos eles receberão a mesma informação para o campo Prestado no país.

3.7.3 - Município da prestação do(s) serviço(s): corresponde ao município onde o serviço foi prestado. Quando o campo Prestado no país receber a opção Sim, o município da prestação do serviço deverá estar sempre preenchido na nota fiscal, sendo que por padrão, será sugerido o mesmo município sede do prestador. Havendo necessidade de alteração, o sistema disponibilizará a relação de todos os municípios brasileiros para seleção do usuário.

Para os casos onde a Natureza de operação da nota for Tributação fora do município, o município onde o serviço foi prestado deve ser diferente do Município sede do prestador.

Quando o campo Prestado no país receber a opção Não, o município da prestação do serviço não estará disponível para preenchimento no formulário da nota fiscal.

Nota: Caso a nota fiscal possua mais de um serviço relacionado, todos eles receberão a mesma informação para o campo Município da prestação do serviço.

3.7.4 - País da prestação do(s) serviço(s): Corresponde ao país onde o serviço foi prestado.

Quando o campo Prestado no país receber a opção Sim, o sistema não exibirá o campo País da prestação do serviço, pois será considerado sempre o país Brasil. Já colocando no campo Prestado no país a opção Não, o sistema disponibilizará a relação de todos os países para seleção do usuário. Sempre que o usuário informar o país da prestação do serviço, este país deverá ser diferente do Brasil.

Nota: Caso a nota fiscal possua mais de um serviço relacionado, todos eles receberão a mesma informação para o campo País da prestação do serviço.

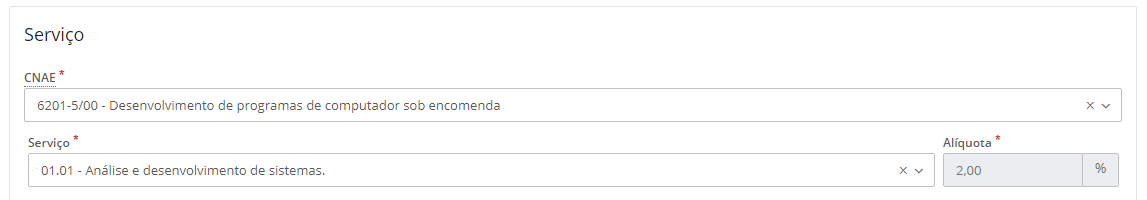

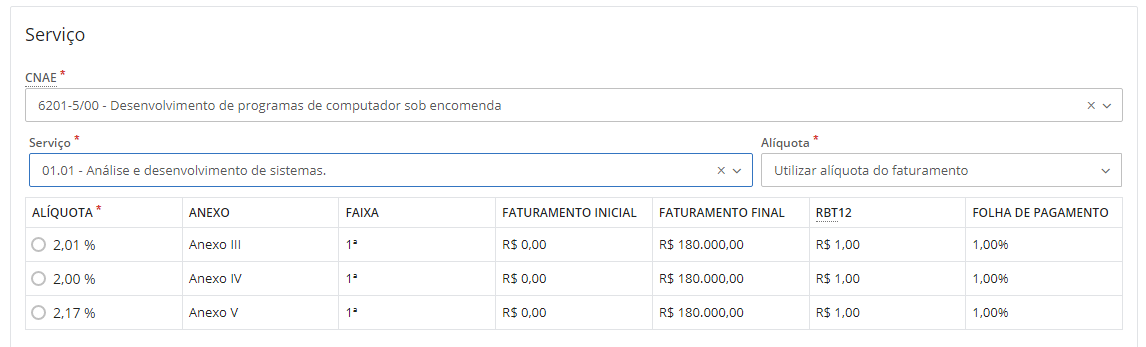

3.7.5 - CNAE: Corresponde ao preenchimento do código e descrição da CNAE (Classificação Nacional de Atividades Econômicas) relacionada ao serviço que foi prestado. É importante destacar que a CNAE será solicitada na tela de emissão de notas, e de forma obrigatória, uma vez que a Legislação Municipal estabeleça o seu preenchimento. Neste caso, dependerá da parametrização no sistema por parte do fisco municipal, para que este campo esteja sendo solicitado o seu preenchimento.

Existem duas formas de preenchimento da CNAE, sendo elas:

- Somente CNAE relacionada ao prestador: o sistema permite ao prestador informar na nota somente as CNAEs configuradas no seu cadastro de contribuintes e que esteja relacionada a um item da lista de serviço;

- CNAE não relacionada ao prestador: o sistema permite ao prestador informar a CNAE configurada no seu cadastro de contribuinte, mas também, a CNAE que não esteja configurada em seu cadastro. Para esse tipo de preenchimento, a CNAE deve estar relacionada a um item da lista configurado no Cadastro da Lista de Serviço com status ativo, para a lei vigente do município. É importante destacar que este modelo de preenchimento da CNAE somente poderá ser realizado, se o fisco municipal configurar o sistema concedendo essa permissão.

Para notas fiscais com data do fato gerador igual ou menor a 31/12/2018, quando o sistema estiver configurado com a obrigatoriedade para utilizar a CNAE, o prestador somente poderá informar CNAEs contidas na versão 2.02 da tabela do CONCLA. Para notas fiscais com data do fato gerador igual ou maior a 01/01/2019, o prestador somente poderá informar CNAEs contidas na versão 2.03 da tabela do CONCLA.

Se você, prestador, perceber que não está sendo demonstrado na tela de emissão da nota fiscal a CNAE desejada, é necessário entrar em contato com o fisco municipal para verificação, pois essa configuração do seu cadastro é realizada pelo Município.

3.7.6 - Serviço: Corresponde ao preenchimento do código e descrição do Item da Lista referente ao serviço que foi prestado. A informação do item da lista de serviço é uma informação obrigatória, ou seja, toda nota fiscal deve possuir pelo menos um item da lista relacionado para poder ser emitida. Existem duas formas de preenchimento do item da lista, sendo elas:

- Somente Item da lista relacionada ao prestador: o sistema permite ao prestador informar na nota somente os itens da lista configurados no seu cadastro de contribuintes, que estejam configurados no Cadastro da Lista de Serviço com status ativo, para a lei vigente do município;

- Item da lista não relacionada ao prestador: o sistema permite ao prestador informar o item da lista configurado no seu cadastro de contribuinte, mas também, itens da lista que não estejam configurados em seu cadastro. Para esse tipo de preenchimento, o item deve estar configurado no Cadastro da Lista de Serviço com status ativo, e para a lei vigente do município. É importante destacar que este modelo de preenchimento do item da lista somente poderá ser realizado, se o fisco municipal configurar o sistema concedendo essa permissão.

Se você prestador perceber que não está sendo demonstrado na tela de emissão da nota fiscal o item da lista desejado, é necessário entrar em contato com o fisco municipal para verificação, pois essa configuração do seu cadastro é realizada pelo Município.

3.7.7 - Alíquota: Corresponde a alíquota efetiva que será utilizada para calcular o ISS em cada serviço incluído na nota fiscal. A alíquota é um valor aplicado em percentual, podendo ser informado um percentual que fique entre 0 à 5%;

O formato da apresentação desse campo, como também a regra de aplicação da alíquota, irá variar de acordo com o regime da opção do Simples Nacional que o prestador se encontra na data do fato gerador da nota fiscal. Isso porque, quando o prestador não é optante pelo Simples Nacional, a alíquota utilizada é a instituída pela Legislação Municipal.

Já para o prestador que é optante pelo Simples Nacional, a alíquota utilizada é a instituída pela Legislação Federal do Simples Nacional, de acordo com a faixa do seu faturamento bruto.

Nota: O sistema irá utilizar para identificar se o prestador é ou não optante pelo Simples Nacional, e assim atribuir essa informação também para a nota, a data do fato gerador da nota fiscal, comparando essa data com as movimentações do Simples Nacional contidas no cadastro do contribuinte junto ao Município.

3.7.7.1 - Prestador não optante pelo Simples Nacional

|

|---|

Para os prestadores não optantes do Simples Nacional, a alíquota utilizada será a instituída pela Legislação Municipal. O sistema aplicará a alíquota de forma automática conforme o item da lista e a CNAE (quando o sistema estiver configurado para utilizar) informados na nota fiscal, utilizando nas notas emitidas via tela do sistema ou pela conversão eletrônica de RPS, a alíquota na seguinte ordem:

- utiliza a alíquota mais recente definida de forma específica para o contribuinte, conforme o item da lista de serviço e a CNAE (quando o sistema estiver configurado para utilizar) informados na nota e que estejam configurados no cadastro do prestador;

- não existindo alíquota específica configurada, utiliza a alíquota mais recente contida no Cadastro da Lista de Serviço, para o item da lista e a CNAE (quando o sistema estiver configurado para utilizar) informados na nota e que estejam configurados no cadastro do prestador;

- nos casos onde o item da lista e a CNAE (quando o sistema estiver configurado para utilizar) informados na nota não estejam relacionados ao cadastro do prestador, utiliza a alíquota mais recente que estiver configurada no Cadastro da Lista de Serviço;

Nota: Quando a nota fiscal for emitida através da conversão eletrônica de RPS, e a natureza de operação da nota for Tributação fora do Município, a alíquota aplicada será a que estiver informada no RPS.

Se você prestador perceber que não está sendo encontrado a alíquota do serviço para emitir a nota fiscal, é necessário entrar em contato com o fisco municipal para verificação, pois essa configuração do seu cadastro é realizada pelo Município.

3.7.7.1.1 - Edição do campo alíquota para prestador não optante do Simples Nacional:

O campo alíquota normalmente estará desabilitado para edição, porém, existem algumas condições e fatores que fazem com que esse campo fique habilitado para edição, e dessa forma, o prestador possa informar uma alíquota diferente da que foi indicada pelo sistema.

|

|---|

Uma das formas do prestador modificar a alíquota, é através de permissão dada pelo fisco municipal, que nesse caso, precisará configurar em cada item da lista de serviço, se é permitido a edição da alíquota.

A outra forma do prestador modificar a alíquota, é através dos critérios padrões do sistema, que se baseia nas seguintes informações para tornar o campo editável: Tipo da pessoa (Física/Jurídica) do prestador, o Porte da Empresa do prestador, a Modalidade de ISS do prestador, a Natureza de operação informada na nota e a Situação tributária informada na nota.

Veja no ANEXO I, quais são os critérios padrões que permitem ao prestador não optante do Simples Nacional modificar a alíquota do serviço.

A nota fiscal após ter sido emitida, nas consultas do sistema indicará que foi emitida por prestador não optante do Simples Nacional.

|

|---|

3.7.7.2 - Prestador optante pelo Simples Nacional que tributa pela alíquota do simples

|

|---|

Para os prestadores optantes pelo Simples Nacional, a alíquota utilizada é a instituída pela Legislação Federal do Simples Nacional, de acordo com a faixa do seu faturamento bruto, também denominado RBT12 (Receita Bruta Total). Além disso, deve ser observada a data do fato gerador da nota fiscal, pois é um fator determinante para o sistema calcular a alíquota efetiva a ser utilizada na nota fiscal.

Em notas fiscais com data do fato gerador até 31/12/2017 o prestador irá informar a alíquota na nota de acordo a Lei Complementar nº 139/2011, e para notas fiscais com data do fato gerador igual ou superior a 01/01/2018, o prestador irá informar a alíquota na nota de acordo com a Lei Complementar n° 155/2016.

3.7.7.2.1 - Notas fiscais com data do fato gerador até 31/12/2017:

Para notas fiscais com data do fato gerador até 31/12/2017, a alíquota do serviço deverá ser informada conforme as faixas de faturamento instituídas na Lei Complementar n° 139/2011, que nesse caso possuem as alíquotas permitidas conforme tabela abaixo:

| Receita bruta em 12 meses (R$) | Alíquota do ISS |

|---|---|

| Até 180.000,00 | 2,00% |

| De 180.000,01 a 360.000,00 | 2,79% |

| De 360.000,01 a 540.000,00 | 3,50% |

| De 540.000,01 a 720.000,00 | 3,84% |

| De 720.000,01 a 900.000,00 | 3,87% |

| De 900.000,01 a 1.080.000,00 | 4,23% |

| De 1.080.000,01 a 1.260.000,00 | 4,26% |

| De 1.260.000,01 a 1.440.000,00 | 4,31% |

| De 1.440.000,01 a 1.620.000,00 | 4,61% |

| De 1.620.000,01 a 1.800.000,00 | 4,65% |

| De 1.800.000,01 a 1.980.000,00 | 5,00% |

| De 1.980.000,01 a 2.160.000,00 | 5,00% |

| De 2.160.000,01 a 2.340.000,00 | 5,00% |

| De 2.340.000,01 a 2.520.000,00 | 5,00% |

| De 2.520.000,01 a 2.700.000,00 | 5,00% |

| De 2.700.000,01 a 2.880.000,00 | 5,00% |

| De 2.880.000,01 a 3.060.000,00 | 5,00% |

| De 3.060.000,01 a 3.240.000,00 | 5,00% |

| De 3.240.000,01 a 3.420.000,00 | 5,00% |

| De 3.420.000,01 a 3.600.000,00 | 5,00% |

Nota: Para as notas fiscais com data do fato gerador até 31/12/2017, emitidas via tela do sistema ou pela conversão eletrônica de RPS, as alíquotas dos serviços não poderão ser diferentes das contidas na tabela acima.

3.7.7.2.2 - Notas fiscais com data do fato gerador igual ou superior a 01/01/2018:

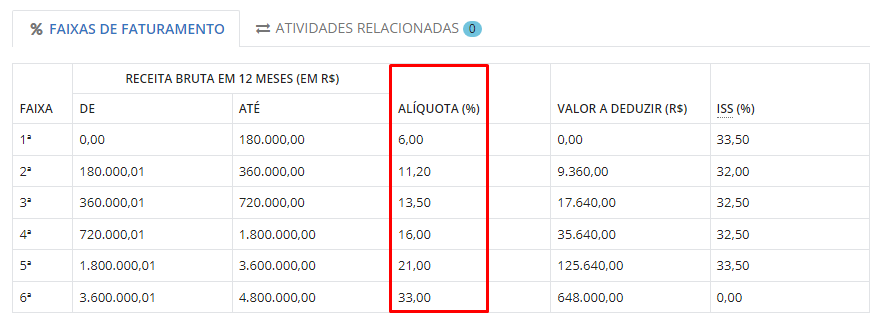

Para notas fiscais com data do fato gerador igual ou superior a 01/01/2018, a alíquota do serviço deverá ser informada conforme as faixas de faturamento instituídas nos Anexos I, IV e V da Lei Complementar n° 155/2016, que de acordo com os valores aplicados, podem gerar alíquotas para o cálculo do ISS que fiquem entre 0 a 5%.

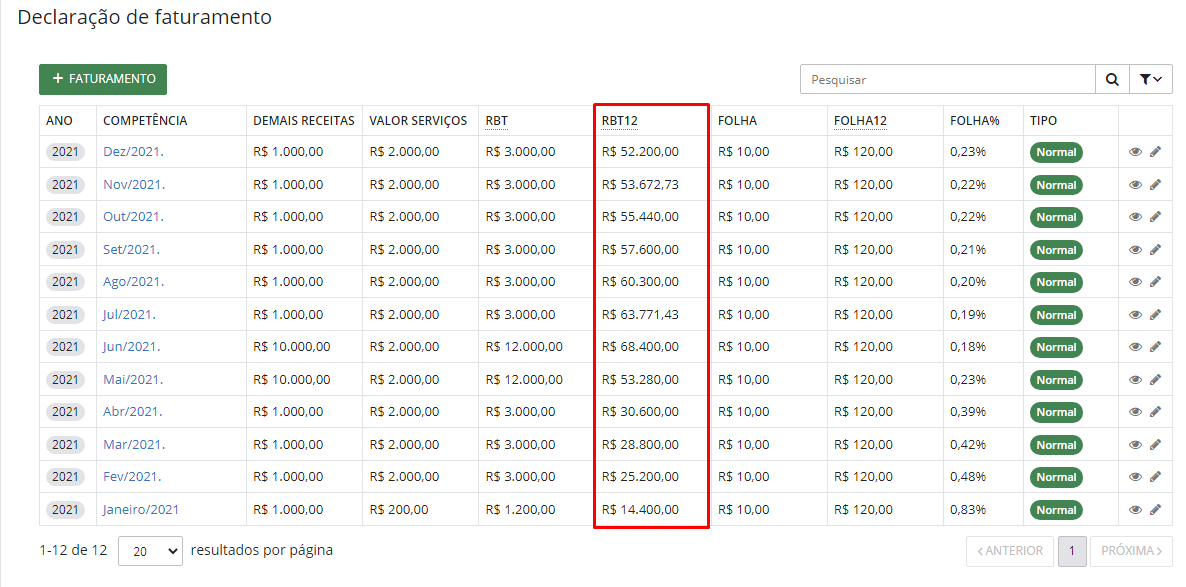

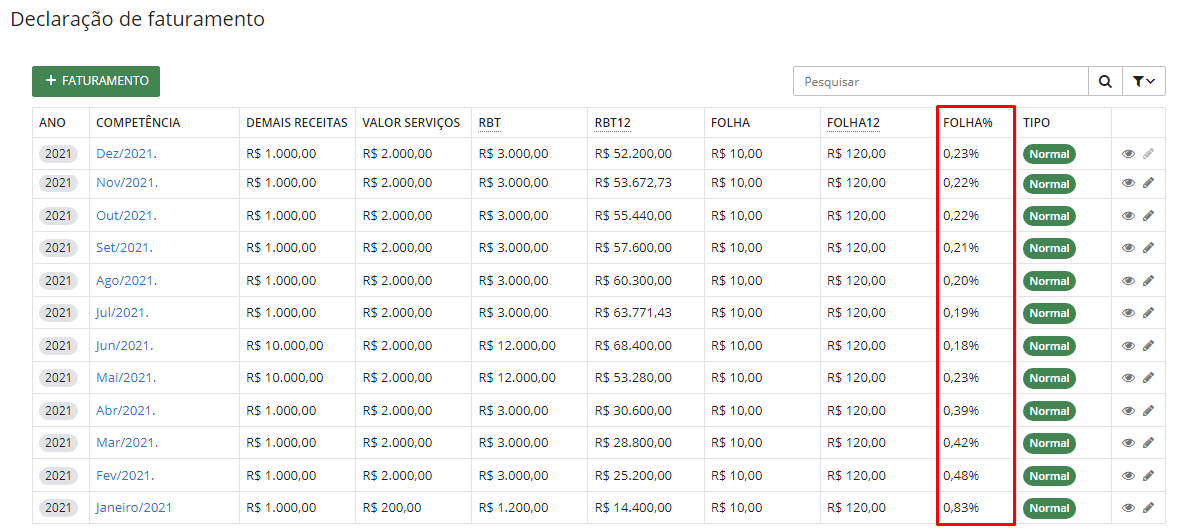

Juntamente a essas faixas, para que o sistema encontre a alíquota do ISS, o prestador precisa que seus valores de faturamento bruto em cada competência sejam declarados (registrados) em seu Cadastro de Faturamento, para que o sistema possa encontrar a receita bruta total (RBT12).

Se você possuir dúvidas sobre como fazer o cadastro de faturamento da sua empresa, leia a documentação referente ao Cadastro do Faturamento Bruto.

Para encontrar a alíquota efetiva do ISS a ser aplicada na nota fiscal, é necessário no processo de emissão da nota fiscal, realizar duas etapas de cálculo. A primeira etapa é encontrar a alíquota do simples nacional, e depois com base nessa alíquota do simples nacional, encontrar a alíquota efetiva do ISS.

3.7.7.2.2.1 - Calculando a alíquota do Simples Nacional pelo faturamento bruto:

A alíquota do Simples Nacional é encontrada aplicando a seguinte fórmula de cálculo:

((RBT12 x Aliq%) -- PD) ÷ RBT12

O conteúdo dessa fórmula consiste nas seguintes informações e regras para realizar o cálculo e encontrar a alíquota do Simples Nacional:

RBT12: Receita bruta acumulada em 12 meses

|

|---|

- Essa informação é retornada do campo RBT12 contido no Cadastro de Faturamento do prestador, correspondente a competência anterior ao mês da data do fato gerador da nota fiscal;

- Se não houver cadastro de faturamento efetuado para a competência anterior ao mês da data do fato gerador, é somado o valor do campo RBT dos 12 meses anteriores ao mês da data do fato gerador da nota fiscal. Dentre os 12 meses encontrados, é considerado 0,00 (zero) como valor do RBT para o mês que não possuir faturamento bruto cadastrado;

- Se não houver declaração retificadora na competência, será utilizado as informações da declaração de faturamento que possui o tipo como Normal;

- Se houver declaração retificadora na competência, será utilizado os dados da última declaração retificadora feita para a competência;

- Quando o valor do RBT12 for 0.00 (zero) ou não existir, será utilizado o valor R$ 1.00 (um) para aplicação da fórmula;

- Quando a quantidade de meses declarados de faturamento bruto for 0.00 (zero) ou não existir, será utilizado o valor 1 (um) para aplicação da fórmula;

Aliq: Alíquota nominal do Simples Nacional

|

|---|

- Essa informação é retornada do campo Alíquota (%) contido no Cadastro das Tabelas do Simples Nacional, de acordo com os anexos III, IV e V da Lei Complementar n° 155/2016;

- a alíquota deve ser retornada de acordo com o RBT12 que foi gerado, observando para isso em qual faixa da(s) tabela(s) o valor (RBT12) se enquadra;

- a(s) tabela(s) em que as informações serão aplicadas e identificadas, devem possuir data de vigência que abranja entre seu período inicial e final, a data do fato gerador da nota fiscal;

- se o fisco municipal realizar algum tipo de personalização da tabela padrão disponibilizada pela Lei Complementar n° 155/2016, e esta personalização for a tabela vigente, de acordo com o tipo de anexo, será utilizado pelo sistema os dados da tabela personalizada;

- não existindo alíquota do simples definida para a faixa encontrada, será considerado 0,00 (zero) como alíquota;

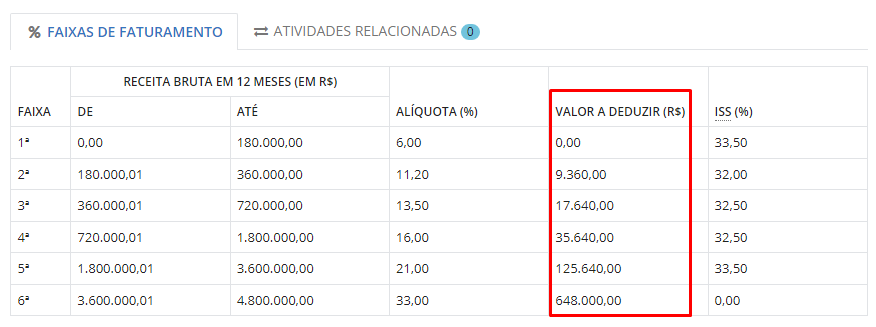

PD: Valor da parcela a deduzir

|

|---|

- esta informação é retornada do campo Valor a deduzir (R$) contido no Cadastro das Tabelas do Simples Nacional, de acordo de acordo com os anexos III, IV e V da Lei Complementar n° 155/2016;

- o valor da parcela a deduzir deve ser retornado de acordo com o RBT12 que foi gerado, observando para isso em qual faixa da(s) tabela(s) o valor (RBT12) se enquadra;

- a(s) tabela(s) em que as informações serão aplicadas e identificadas, devem possuir data de vigência que abranja entre seu período inicial e final, a data do fato gerador da nota fiscal;

- se o fisco municipal realizar algum tipo de personalização da tabela padrão disponibilizada pela Lei Complementar n° 155/2016, e esta personalização for a tabela vigente, de acordo com o tipo de anexo, será utilizado pelo sistema os dados da tabela personalizada;

- não existindo valor de parcela a deduzir definido para a faixa, será considerado 0,00 (zero) como valor a deduzir;

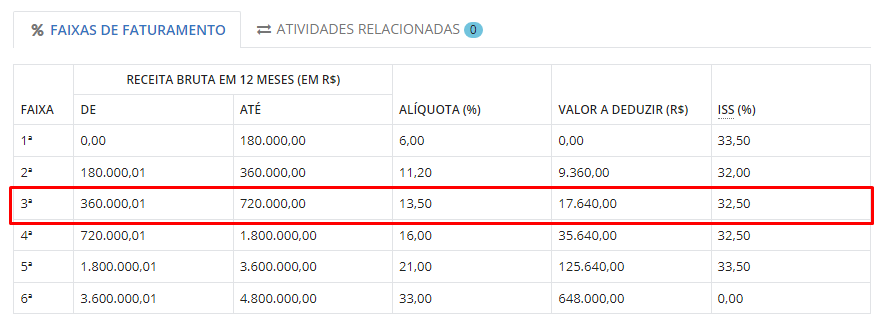

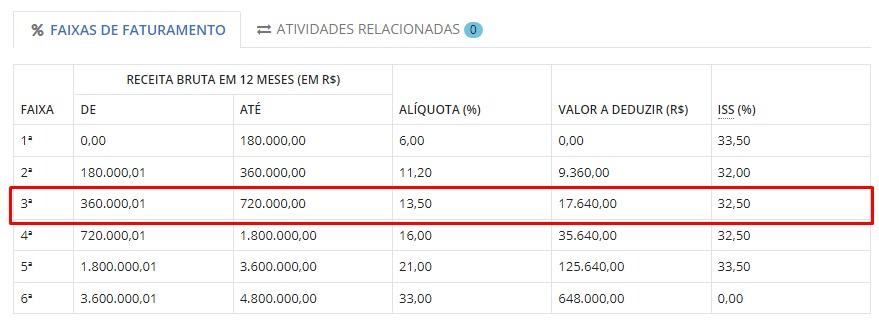

EXEMPLO: Para exemplificar a aplicação da fórmula abaixo que permite encontrar a alíquota do Simples Nacional, foi utilizado as informações da tabela do Anexo III da Lei Complementar n° 155/2016:

Fórmula de cálculo:

((RBT12 x Aliq%) -- PD) ÷ RBT12

RBT12: 541.155,00

Aliq%: 13,50%

PD: 17.640,00

De acordo com o valor do RBT12 gerado, o prestador nessa ilustração se enquadra na 3º faixa do Anexo III.

|

|---|

Cálculo 1 =

((541.155,00 * 13.50%) -- 17.640,00) ÷ 541.155,00

Cálculo 2 =

((73.055,925) -- 17.640,00) ÷ 541.155,00

Cálculo 3 =

55.415,925 ÷ 541.155,00

Alíquota do Simples Nacional = 0,1024030545777088

3.7.7.2.2.2 - Calculando a alíquota efetiva do ISS pelo faturamento bruto:

Alíquota efetiva do ISS a ser utilizada na nota fiscal, é encontrada mediante aplicação da seguinte fórmula de cálculo:

(AESN * PISS%)

O conteúdo dessa fórmula consiste nas seguintes informações e regras para realizar o cálculo e encontrar a alíquota do ISS:

AESN: Alíquota efetiva do simples nacional

- essa informação é o resultado do cálculo efetuado pela fórmula abaixo, conforme descrito no tópico 3.7.7.2.2.1 -- Calculando a alíquota do Simples Nacional pelo faturamento bruto;

((RBT12 x Aliq%) -- PD) ÷ RBT12

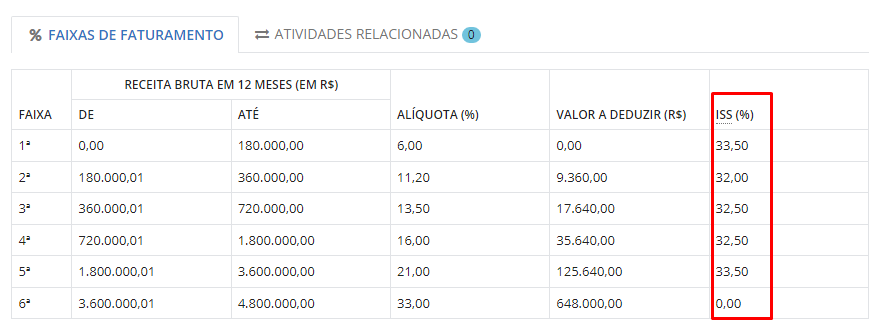

PISS: Percentual de redução para o ISS

|

|---|

- esta informação é retornada do campo ISS (%) contido no Cadastro das Tabelas do Simples Nacional, de acordo com os anexos III, IV e V da Lei Complementar n° 155/2016;

- o percentual de redução do ISS deve ser retornado de acordo com o RBT12 que foi gerado, observando para isso em qual faixa da(s) tabela(s) o valor (RBT12) se enquadra;

- a(s) tabela(s) em que as informações devem ser aplicadas e identificadas, deve possuir data de vigência que abranja entre seu período inicial e final, a data do fato gerador da nota fiscal;

- se o fisco municipal realizar algum tipo de personalização da tabela padrão disponibilizada pela Lei Complementar n° 155/2016, e esta personalização for a tabela vigente, de acordo com o tipo de anexo, será utilizado pelo sistema os dados da tabela personalizada;

- não existindo percentual de redução do ISS definido para a faixa, será considerado 0,00 (zero) como percentual;

EXEMPLO: Para exemplificar a aplicação da fórmula abaixo que permite encontrar a alíquota efetiva do ISS, foi utilizado as informações da tabela do Anexo III da Lei Complementar n° 155/2016:

Fórmula de cálculo:

(AESN * PISS%)

AESN: 0,1024030545777088

PISS%: 32,50%

De acordo com o valor do RBT12 gerado (541.155,00), o prestador nessa ilustração se enquadra na 3º faixa do Anexo III.

|

|---|

Cálculo 1 =

(0,1024030545777088 * 32,50%)

Resultado cálculo 1 = 0,0332809927377554

Cálculo 2 =

(0,0332809927377554 * 100)

Resultado cálculo 2 = 3,328099273775536 (arredonda na terceira casa decimal: 3,328)

Alíquota efetiva do ISS: 3,33

Em relação a alíquota efetiva do ISS, o sistema adotará alguns comportamentos de acordo com o resultado final encontrado, sendo eles:

- no processo de cálculo, caso haja alíquota fracionada, será realizado um arredondamento do valor final na terceira casa decimal;

- caso a alíquota efetiva do ISS fique superior a 5%, o sistema vai considerar o teto máximo previsto na Lei Complementar n° 155/2016, que é 5%;

- caso a alíquota efetiva do ISS fique igual ou menor que 0%, o sistema vai considerar como alíquota 0.00%;

- se no Cadastro das Tabelas do Simples Nacional para os anexos III, IV e V não existir uma faixa conforme o RBT12 do prestador, o sistema vai considerar como alíquota efetiva do ISS 5%;

- quando o fisco municipal parametrizar o sistema permitindo que os prestadores optantes do Simples Nacional emitam nota sem o preenchimento da alíquota, o sistema vai considerar como alíquota efetiva do ISS 0.00;

3.7.7.2.2.3 - Cálculo da alíquota do ISS pelo percentual gasto com folha de pagamento:

A Lei Complementar n° 155/2016, cita que de acordo com com o percentual (%) gasto do prestador com folha de pagamento, sua tributação seja realizada pelas faixas de faturamento de outro anexo. Isso quer dizer que, se costumeiramente o prestador tributava utilizando as faixas do Anexo III, dependendo do percentual gasto com folha de pagamento, ele poderá tributar pelas faixas do Anexo V. Da mesma forma, se o prestador tributava pelas faixas do anexo V, poderá passar a tributar pelas faixas do anexo III.

Essa mudança de faixa entre os anexos impacta diretamente na alíquota efetiva do ISS apresentada na nota fiscal, pois em alguns casos poderá aumentar o percentual da alíquota e em outros casos, baixar o percentual da alíquota. Essa alternância entre os anexos, a lei prevê apenas entre os anexos III e V, e veremos a seguir como que o sistema funciona em relação a essa forma de resgatar as informações para apresentar na tela de emissão da nota fiscal.

É importante frisar, que o uso do percentual gasto com folha de pagamento nos processos de cálculo da alíquota, são os mesmos que estão descritos nos tópicos 3.7.7.2.2.1 - Calculando a alíquota do Simples Nacional pelo faturamento bruto e 3.7.7.2.2.2 - Calculando a alíquota efetiva do ISS pelo faturamento bruto. O que muda nesse formato, é de qual Anexo o sistema irá buscar as informações para aplicar nas referidas fórmulas, pois o ponto decisivo para isso, será o percentual gasto com folha de pagamento.

Dessa forma, se o município desejar utilizar esse formato de cálculo, duas etapas precisam estar devidamente configuradas para o sistema identificar as informações corretamente, sendo que uma das etapas é de responsabilidade do fisco municipal e a outra de responsabilidade do prestador.

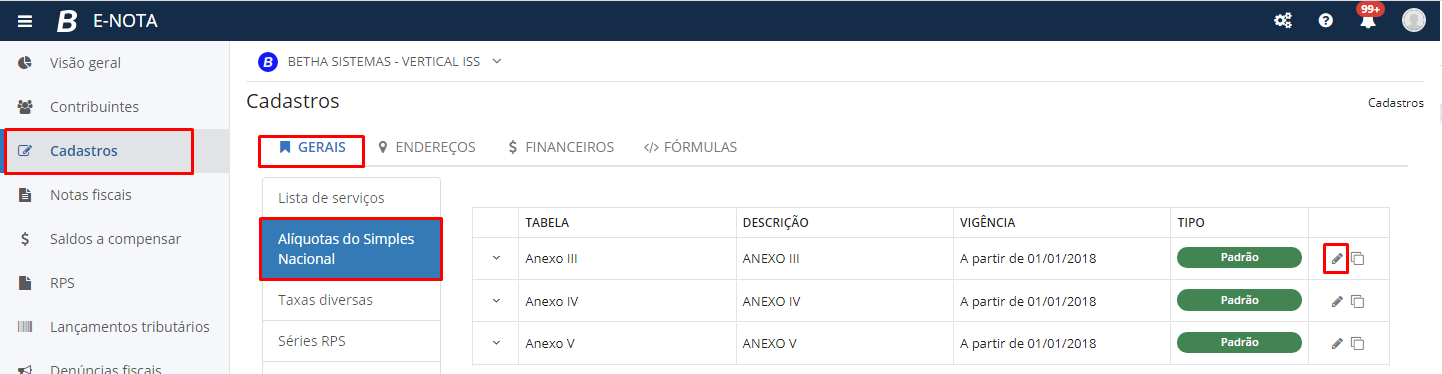

Etapa do fisco municipal:

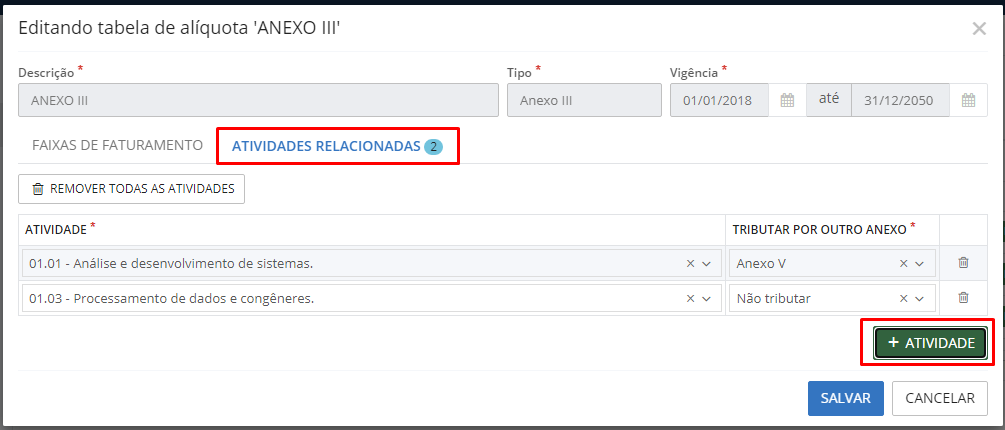

Na etapa do fisco municipal, é necessário relacionar na tabela do Anexo III e na tabela do Anexo V, os itens da lista de serviços que são correspondentes às atividades de serviços previstas nos referidos anexos. Além disso, é necessário indicar para cada item da lista, se irá ou não tributar por outro anexo.

Esse relacionamento é realizado no Cadastro das Tabelas do Simples Nacional, editando o anexo desejado através do ícone com o desenho de um lápis.

|

|---|

Após editar o anexo, selecione a guia Atividades Relacionadas e clique no botão + Atividade, para que seja possível adicionar o item da lista.

|

|---|

Para cada item da lista adicionado, no campo Tributar por outro anexo, deve ser indicado se aquele item pode tributar por outro anexo ou se pode tributar. Se a configuração dos itens da lista estiver sendo feita no Anexo III, a indicação de tributação somente poderá ser feita para o Anexo V. Assim como, se essa configuração dos itens da lista estiver sendo feita no Anexo V, a indicação de tributação somente poderá ser feita para o Anexo III.

Etapa do prestador:

Na etapa do prestador, é necessário que esteja declarado (registrado) no Cadastro de Faturamento, os valores gastos com folha de pagamento em cada competência. Se você possuir dúvidas sobre como fazer o cadastro de faturamento da sua empresa, leia a documentação referente ao Cadastro do Faturamento Bruto.

Cálculo do sistema para tributação por outro anexo:

Com todas as informações configuradas corretamente, o sistema poderá realizar os cálculos necessários para encontrar a alíquota do ISS tributando as informações por outro anexo. Os processos de cálculo, são os mesmos que estão descritos nos tópicos 3.7.7.2.2.1 - Calculando a alíquota do Simples Nacional pelo faturamento bruto e 3.7.7.2.2.2 - Calculando a alíquota efetiva do ISS pelo faturamento bruto. O que muda nesse formato, é de qual Anexo o sistema irá buscar as informações para aplicar nas referidas fórmulas, pois o ponto decisivo para isso, será o percentual gasto com folha de pagamento.

Percentual gasto com folha de pagamento:

|

|---|

- esta informação é retornada do campo Folha contido no Cadastro de Faturamento do prestador, correspondente a competência anterior ao mês da data do fato gerador da nota fiscal;

- se não houver cadastro de faturamento efetuado para a competência anterior ao mês da data do fato gerador, é somado o valor do campo Folha dos 12 meses anteriores ao mês da data do fato gerador da nota fiscal. Dentre os 12 meses encontrados, é considerado 0,00 (zero) como valor gasto com folha de pagamento para o mês que não possuir faturamento bruto cadastrado;

- se não houver declaração retificadora na competência, será utilizado as informações da declaração de faturamento que possui o tipo como Normal;

- se houver declaração retificadora na competência, será utilizado os dados da última declaração retificadora feita para a competência;

- quando o percentual gasto com folha for 0.00 (zero) ou não existir, será utilizado o valor R$ 1.00 (um) para aplicação da fórmula;

Para o item da lista de serviço que estiver relacionado na tabela do Anexo V, os cálculos para encontra a alíquota efetiva do ISS devem utilizar as informações da tabela do Anexo III, quando todas as regras abaixo forem verdadeiras:

- para o item da lista de serviço, a opção "Tributar por outro anexo" do Cadastro da Tabela de Alíquota do Simples Nacional, estiver setado como "Anexo III";

- o percentual gasto com folha de pagamento na competência anterior ao mês da data do fato gerador da nota fiscal, for igual ou superior a 28% (vinte e oito por cento);

Para o item da lista de serviço que estiver relacionado na tabela do "Anexo III", os cálculos para encontra a alíquota efetiva do ISS devem utilizar as informações da tabela do "Anexo V", quando todas as regras abaixo forem verdadeiras:

- para o item da lista de serviço, a opção "Tributar por outro anexo" do Cadastro da Tabela de Alíquota do Simples Nacional, estiver setado como "Anexo V";

- o percentual gasto com folha de pagamento na competência anterior ao mês da data do fato gerador da nota fiscal, for inferior a 28% (vinte e oito por cento);

Nota: Se o item da lista não estiver relacionado a nenhuma tabela do Anexo III e V, ou se, estiver relacionado mas com o campo Tributar por outro anexo indicado como Não tributar, o sistema não fará nenhuma troca de tributação, e utilizará o anexo de acordo com o RBT12 do prestador.

3.7.7.2.2.4 Exibindo a alíquota efetiva do ISS na tela de emissão da nota fiscal:

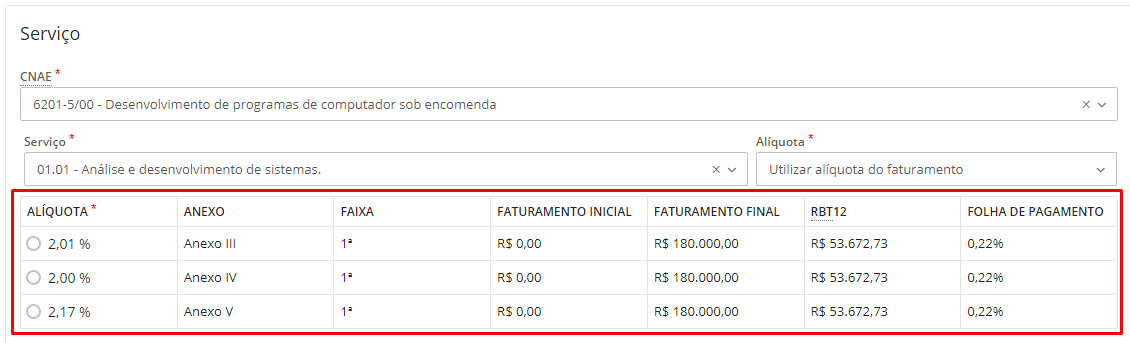

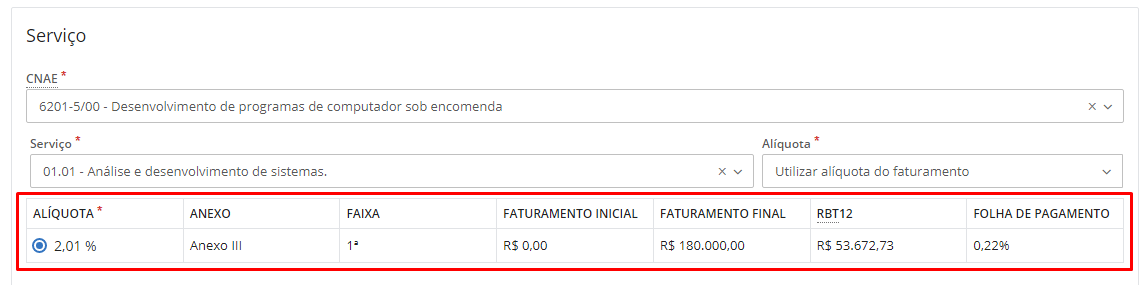

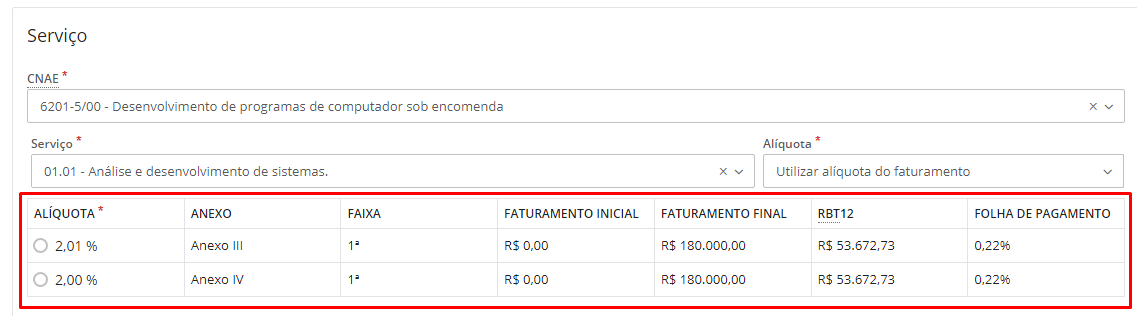

Conforme o item da lista informado na nota fiscal, o sistema vai atribuir e exibir a alíquota do ISS encontrada, observando ainda, a configuração no Cadastro das Tabelas do Simples Nacional, em relação ao relacionamento do item da lista de serviço com as tabelas do anexo III, IV e V.

Quando o item da lista de serviço informado na nota não possuir relacionamento a nenhuma tabela dos anexos III, IV e V, na tela de emissão da nota será apresentado a alíquota calculada para todos os anexos, de acordo com o RBT12 encontrado.

|

|---|

Quando o item da lista de serviço informado na nota possuir relacionamento a uma ou mais de uma tabela dos anexos III, IV ou V, na tela de emissão da nota será apresentado a alíquota calculada para todos os anexos que o item da lista está relacionado, de acordo com o RBT12 encontrado.

|

|---|

|

|---|

Quando existir mais de uma alíquota sendo apresentada na tela de emissão da nota fiscal, o sistema não irá fazer nenhum tipo de indicação padrão, ou seja, o prestador deverá selecionar qual é a alíquota correta para o serviço.

Nota: Quando a nota fiscal for emitida através da conversão eletrônica de RPS, a alíquota aplicada será a que estiver informada no RPS, ou seja, nesses casos o sistema não realiza nenhum procedimento de cálculo.

Se você prestador perceber que não está sendo encontrado a alíquota do serviço para emitir a nota fiscal, poderá ser por alguns dos motivos abaixo:

- Não existe Cadastro de Faturamento registrado para o prestador;

- O valor do RBT12 do prestador ultrapassou o limite de tributação pela alíquota do Simples Nacional conforme as faixas dos Anexos III, IV e V, e nesse caso, precisa ser tributado pela alíquota do município;

- Não existe o Cadastro das Tabelas do Simples Nacional vigente da data do fato gerador da nota fiscal;

- Alguma das informações no Cadastro das Tabelas do Simples Nacional relacionadas a percentual está com valor 0,00;

Se as informações do Cadastro de Faturamento estiverem corretas, é necessário entrar em contato com o fisco municipal para verificação, pois poderá ser alguma configuração realizada pelo Município.

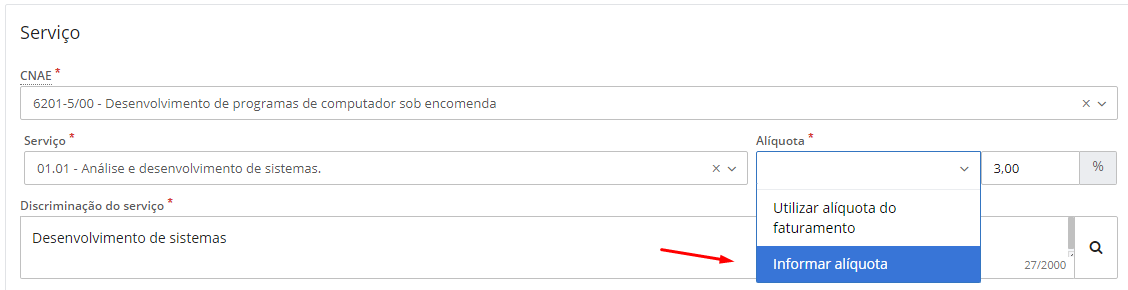

3.7.7.2.2.4.1 Edição do campo alíquota para prestador optante do Simples Nacional:

O campo Alíquota normalmente permitirá que seja informado apenas as alíquotas calculadas pelo faturamento bruto do prestador. Porém, existem algumas condições e fatores que fazem com que esse campo fique habilitado para edição, e dessa forma, o prestador possa informar uma alíquota diferente da que foi indicada pelo sistema.

Uma das formas do prestador modificar a alíquota, é através de permissão dada pelo fisco municipal, que nesse caso, precisará configurar o sistema para permitir esse tipo de alteração. Para alterar a alíquota do faturamento, no campo Alíquota, mude para a opção Informar alíquota, e no campo ao lado, informe a alíquota desejada.

|

|---|

|

|---|

A outra forma do prestador modificar a alíquota, é através dos critérios padrões do sistema, que se baseiam nas seguintes informações para tornar o campo editável: Tipo da pessoa (Jurídica) do prestador, o Porte da Empresa do prestador, a Modalidade de ISS do prestador, a Natureza de operação informada na nota e a Situação tributária informada na nota.

Veja no ANEXO II, quais são os critérios padrões que permitem ao prestador optante do Simples Nacional modificar a alíquota do serviço.

Nota: Caso o fisco municipal configure o sistema permitindo que os prestadores optantes do simples nacional emitam a nota fiscal sem o preenchimento da alíquota, será considerado 0,00 (zero) como alíquota efetiva do ISS para as notas emitidas sem a informação da alíquota.

A nota fiscal após ter sido emitida, nas consultas do sistema indicará que foi emitida por prestador optante do Simples Nacional, e o serviço foi tributado pela alíquota do simples.

|

|---|

3.7.7.3 Prestador optante pelo Simples Nacional que tributa pela alíquota do Município:

A Lei Complementar n° 155/2016 prevê que os prestadores enquadrados no regime do Simples Nacional, mas que ultrapassam os sub limites estipulados pela lei, se mantenham como optantes do Simples Nacional, porém, precisam tributar o ISS pela alíquota do município, e não mais pela alíquota do Simples Nacional.

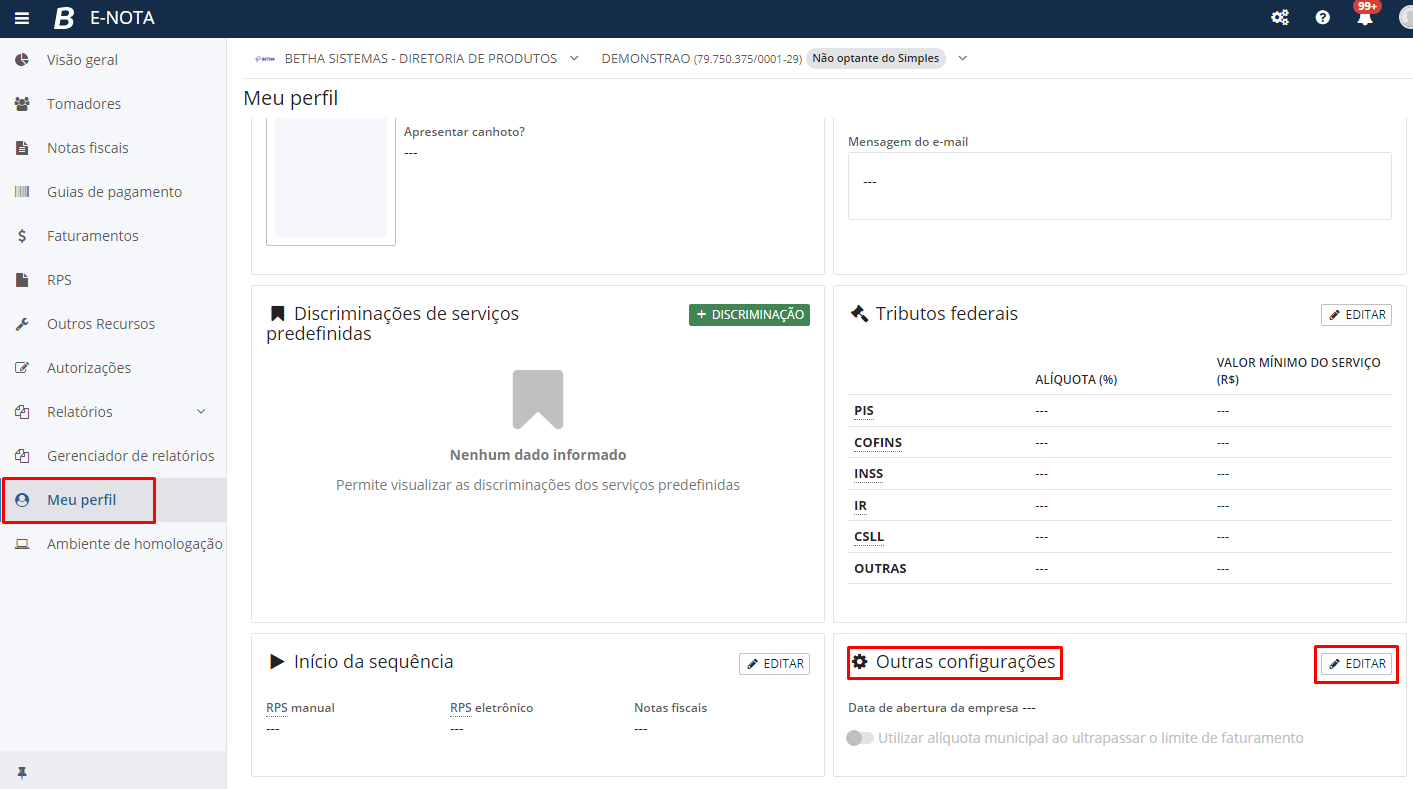

Para que o prestador optante do Simples Nacional possa tributar pela alíquota do município, basta localizar no menu à sua esquerda, a opção Meu perfil, e em seguida clicar na guia Configurações de NF. No tópico Outras configurações, clique no botão Editar.

|

|---|

|

|---|

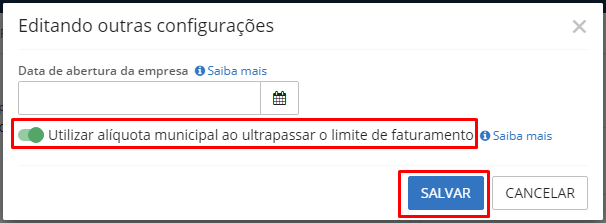

Marque o campo Utilizar alíquota municipal ao ultrapassar o limite de faturamento, e sem seguida clique no botão Salvar.

A partir desse momento, toda nota fiscal que for emitida, seja para competência atual, posterior ou competências anteriores a marcação desse parâmetro, o sistema exibirá na tela de emissão da nota fiscal a alíquota do município, aplicando para par o campo alíquota, os mesmos procedimentos, regras e comportamentos descritos no tópico Prestador não optante pelo Simples Nacional.

A nota fiscal após ter sido emitida, nas consultas do sistema indicará que foi emitida por prestador optante do Simples Nacional, mas que utilizou alíquota municipal para cálculo do ISS.

|

|---|

Havendo necessidade de voltar a emitir as notas fiscais tributadas pela alíquota do Simples Nacional, basta desmarcar o campo Utilizar alíquota municipal ao ultrapassar o limite de faturamento.

3.7.8 - Discriminação do serviço: Corresponde ao detalhamento do serviço prestado. Esse campo permite informar para cada item da lista inserido na nota, uma descrição com até 2000 caracteres, inclusive em notas fiscais emitidas pela conversão eletrônica de RPS.

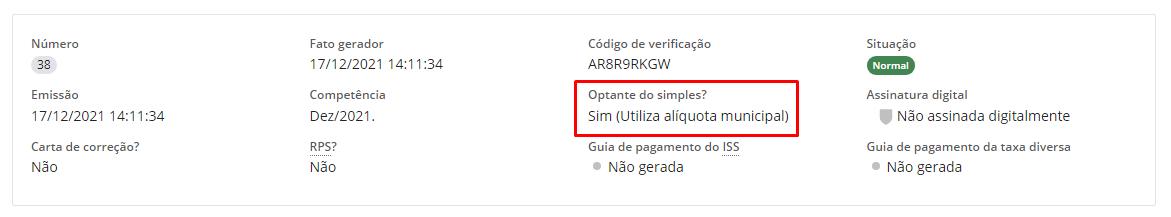

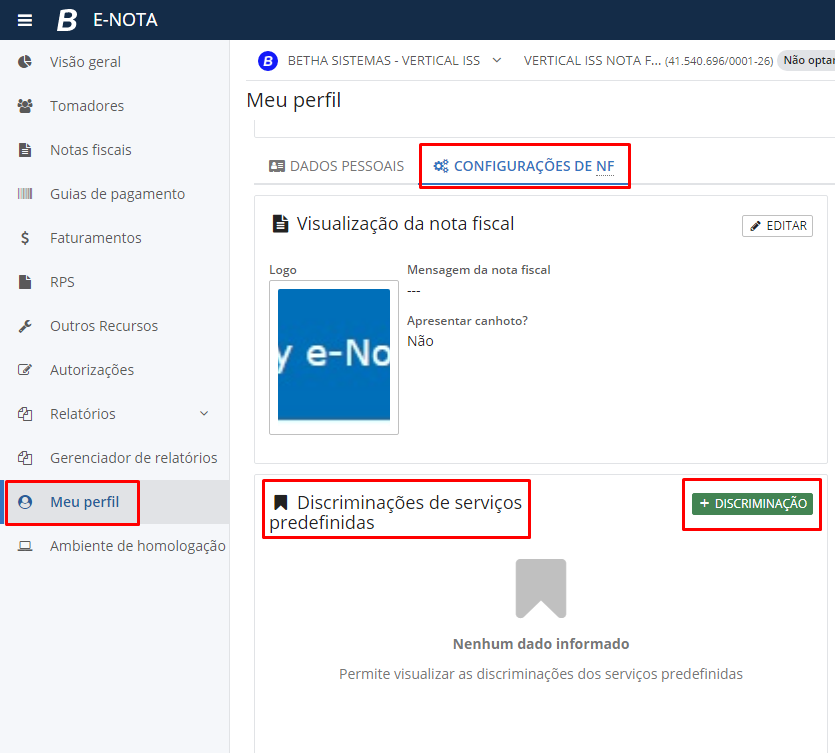

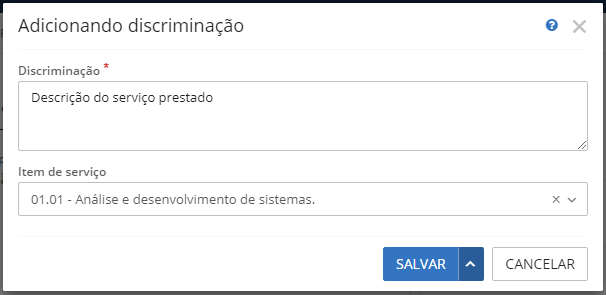

Você sabia que pode ser configurado discriminações padrões em seu perfil de usuário, para que seja sugerido na tela de emissão da nota fiscal? Isso mesmo, dessa forma, quando é informado o item da lista de serviço, o texto configurado será sugerido no campo Discriminação, permitindo ao prestador editar se for necessário, incluindo ou removendo informações. Para realizar essa configuração, basta localizar no menu à sua esquerda, a opção Meu perfil, e em seguida clicar na guia Configurações de NF. No tópico Discriminações de serviços predefinidas clique no botão +Discriminação.

|

|---|

Ao clicar no botão + Discriminação, o sistema abrirá uma tela para que seja preenchida as informações do texto pré-definido a ser apresentado na nota fiscal e para qual serviço deverá ser apresentado.

|

|---|

Se você não desejar vincular o texto a nenhum item da lista, basta não informa-lo, preenchendo apenas o texto para o campo discriminação. O prestador pode configurar quantas discriminações pré-definidas forem necessárias.

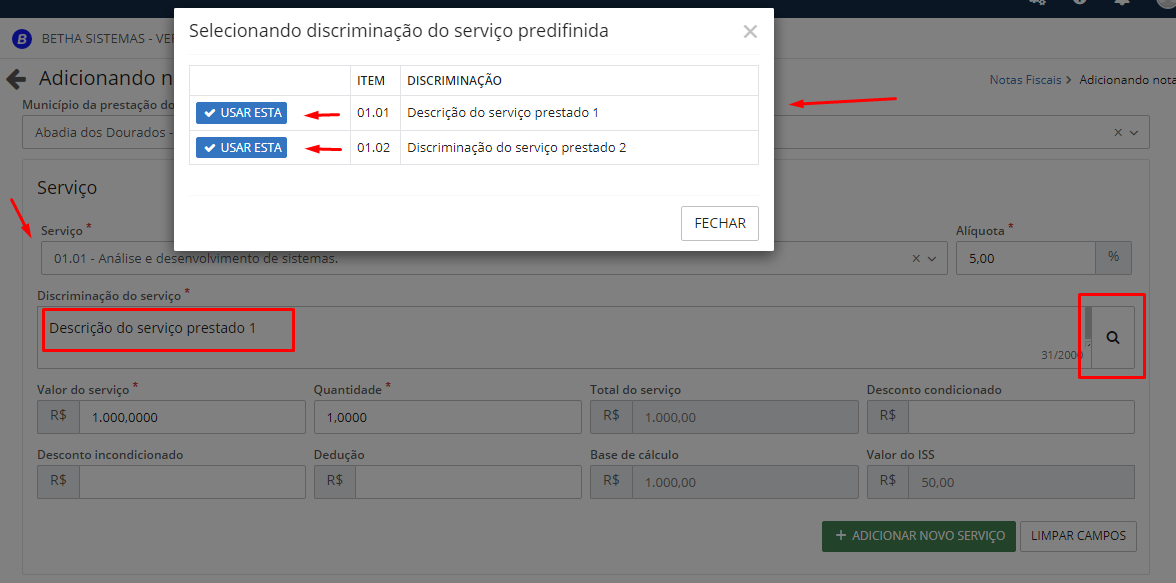

Na tela de emissão da nota, quando for colocado o item da lista que possui discriminação pré-definida, o sistema irá sugerir o texto configurado.

|

|---|

Ainda, é possível pesquisar as discriminações pré-definidas, através do botão que possui o desenho de uma lupa, localizado ao lado direito do campo Discriminação do serviço. Ao fazer a pesquisa, será exibido a relação de discriminações configuradas, e clicando na opção Usar esta o texto será atribuído para a tela da nota fiscal, mesmo que seja escolhido a discriminação que não esteja vinculada ao item da lista informado na tela da nota fiscal.

3.7.9 - Valor do serviço: Corresponde ao valor unitário cobrado pelo serviço prestado. O valor preenchido neste campo não poderá ser menor que R$ 0,0001.

3.7.10 - Quantidade: Corresponde a quantidade do serviço que foi prestado, podendo ser informado números inteiros ou fracionados, mas que não sejam menores que 0,0001.

3.7.11 - Total do serviço: Corresponde ao valor total cobrado pelo serviço prestado. Este campo não é editável ao usuário, pois apresentará automaticamente o resultado da multiplicação do valor contido no campo Valor do serviço pela informação contida no campo Quantidade.

O valor contido neste campo em cada serviço contido na nota fiscal, tanto para as emitidas via tela do sistema ou pela conversão eletrônica de RPS, não poderá ser menor que a soma dos valores contidos nos seguintes campos: Desconto condicionado + Desconto incondicionado + valores calculados dos Tributos Federais + Dedução + o valor de ISS retido na fonte (imposto calculado em notas retidas ou substituição tributária);

3.7.12 - Desconto condicionado: Corresponde ao valor do desconto condicionado que deve estar apresentado na nota fiscal. O valor informado deverá ser igual ou maior que 0,00 (zero).

Nota: Descontos condicionados ou condicionais, são aqueles que dependem de evento posterior à emissão da nota fiscal para poder ser obtido, como por exemplo, o pagamento do serviço dentro de um determinado prazo. Esse valor não é deduzido do montante total da base de cálculo do serviço.

3.7.13 - Desconto incondicionado: Corresponde ao valor do desconto incondicionado que deve estar apresentado na nota fiscal. O valor informado deverá ser igual ou maior que 0,00 (zero).

Nota: Descontos incondicionados ou incondicionais são considerados valores redutores do serviço prestado, e quando constarem da nota fiscal, não dependem de evento posterior à emissão desses documentos para serem concedidos. Esse valor é deduzido do montante total da base de cálculo do serviço.

3.7.14 - Dedução: Corresponde ao valor de dedução que deve estar apresentado na nota fiscal. Neste campo deve ser informado qualquer valor igual ou maior que 0,00 (zero), pertinentes à deduções previstas e permitidas pela lei municipal, para que haja abatimento da base de cálculo.

Porém, para poder informar valores de dedução na nota fiscal, o fisco municipal precisa configurar no sistema o seu cadastro como prestador e também, o item da lista de serviço, concedendo para ambos a referida permissão. Sendo assim, nem todos os itens da lista que estejam relacionados ao seu cadastro de prestador, poderão receber valores de dedução.

Assim como, nem todos os prestadores de serviços do município poderão informar valores de dedução, ou seja, a legislação municipal que designará para quais prestadores e serviços poderá ser informado valores de dedução na nota, para que o sistema possa ser configurado pelo fisco municipal.

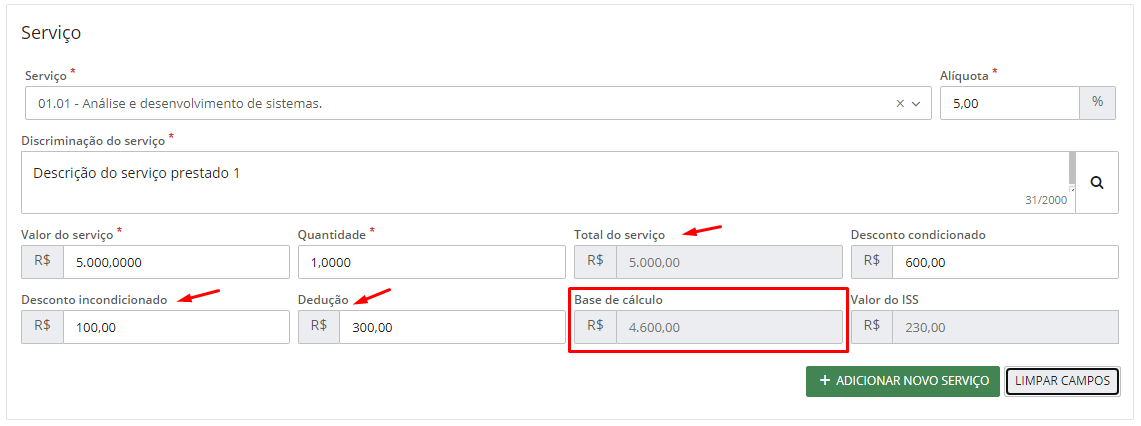

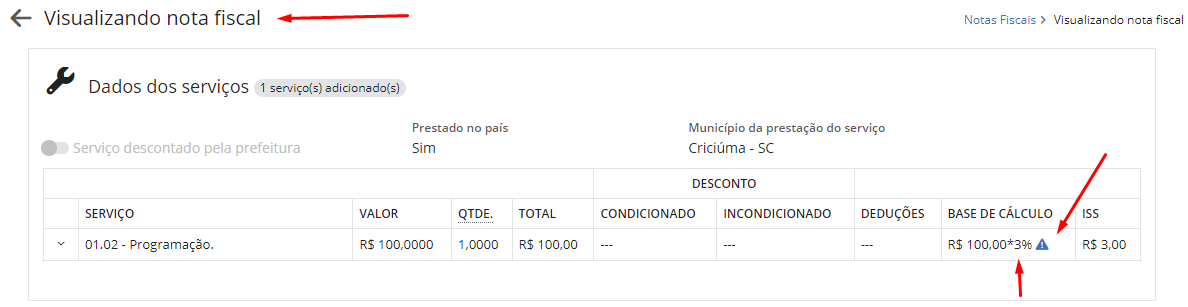

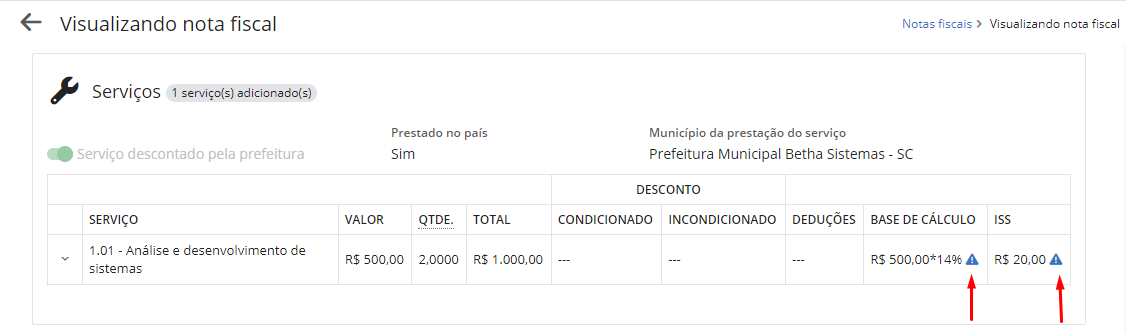

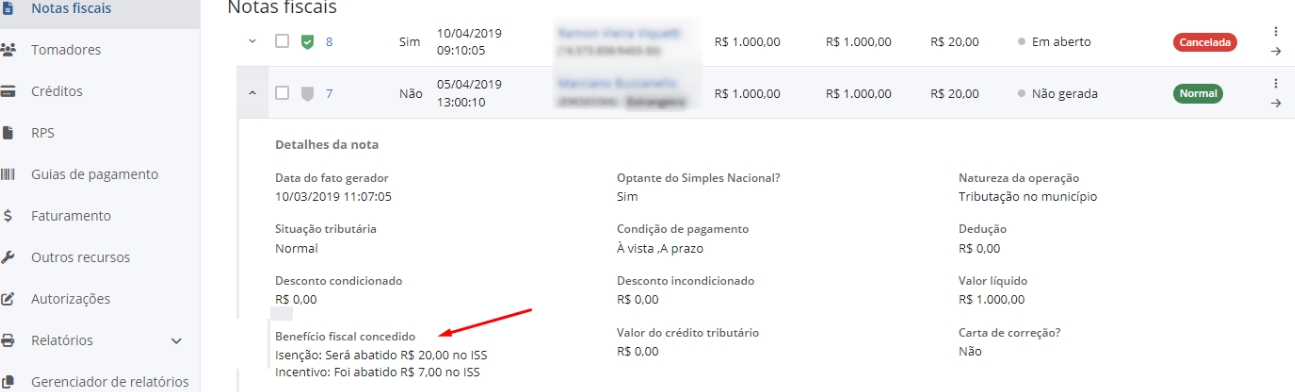

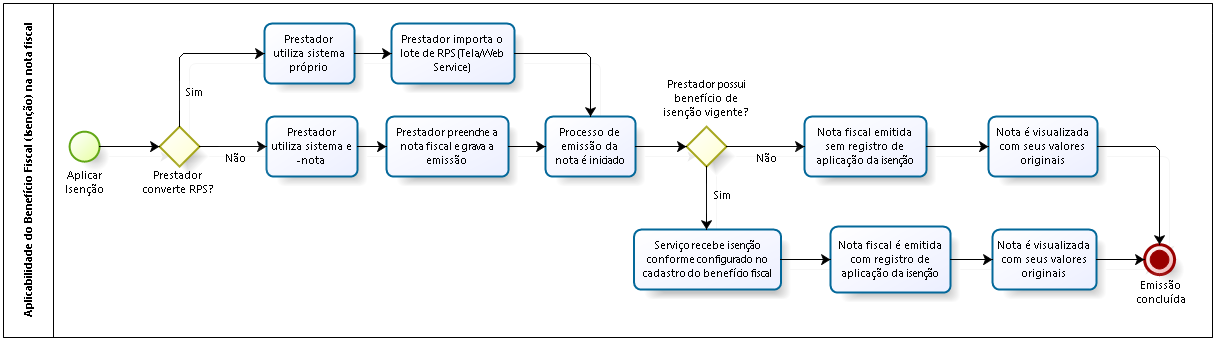

3.7.15 - Base de cálculo: Corresponde ao valor da base de cálculo obtida para o serviço informado na nota fiscal. Este campo não poderá conter um valor que seja menor que 0.00 (zero) ou maior que o contido no campo Total do serviço.

O valor deste campo servirá de base para calcular o valor do ISS da nota fiscal, e seu campo não é editável pelo usuário, sendo calculado automaticamente pelo sistema de acordo com a seguinte fórmula de cálculo:

A base de cálculo para cada serviço da nota fiscal é obtida através do valor contido no campo Total do serviço, subtraindo os valores contidos nos campos Dedução e o Desconto incondicionado.

|

|---|

Fórmula de cálculo:

VBC = VTS -- (VDI + VDE)

Onde:

VTS: Valor o campo Total do Serviço

VDI: Valor do campo Desconto Incondicionado

VDE: Valor do campo Dedução

VBC: Resultado do valor da Base de Cálculo

Aplicação da fórmula:

VTS: 5.000,00

VDI: 100,00

VDE: 300,00

Cálculo 1 =

VBC = 5.000,00 -- (100,00 +300,00)

Cálculo 2 =

VBC = 5.000,00 -- (400,00)

Valor da base de cálculo = 4.600,00

Nota: O valor da base de cálculo deverá ser gerado em todas as notas fiscais, e o sistema sempre irá fazer o cálculo automaticamente conforme fórmula descrita acima, tanto para notas emitidas pela tela do sistema como pelas emitidas pela conversão eletrônica do RPS (para o RPS o sistema não utilizada a base de cálculo enviada no XML).

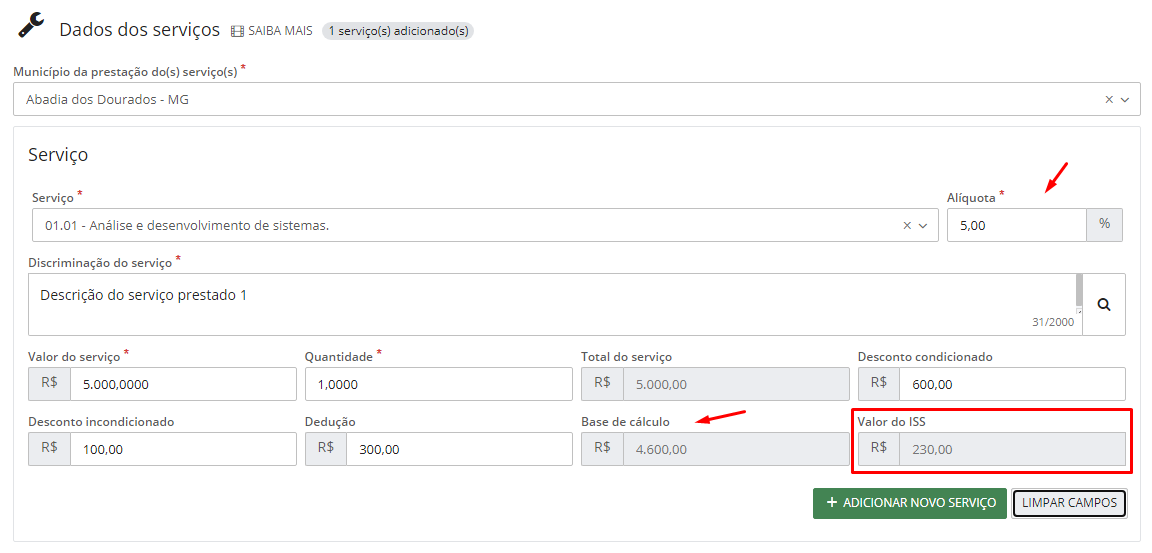

3.7.16 - Valor do ISS: Corresponde ao valor do imposto municipal (ISS) calculado na nota fiscal. Este campo não poderá conter um valor que seja menor que 0.00 (zero) ou maior que o valor contido no campo Base de cálculo. É um campo não editável ao usuário, pois seu valor é calculado automaticamente pelo sistema conforme as seguintes regras:

O valor do ISS para cada serviço da nota fiscal é obtido através da multiplicação do valor contido no campo Base de Cálculo pelo valor contido no campo Alíquota (em percentual).

|

|---|

Fórmula de cálculo:

VISS = (VBC * A%)

Onde:

VBC: Valor da Base de Cálculo

A%: Alíquota do serviço

VISS: Valor do ISS calculado na nota

Aplicação da fórmula:

VBC: 4.600,00

A: 5,00%

Cálculo 1 =

VISS = (4.600,00 * 5%)

Valor do ISS = 230,00

Nota: Para as notas fiscais com Situação Tributária como Retida ou Substituição Tributária, considera-se que o ISS calculado na nota é Retido;

O valor do ISS será calculado e exibido na tela de emissão da nota fiscal, para todas as notas fiscais que atenderem alguns critérios padrões do sistema, tendo como base as seguintes informações: o Tipo da Pessoa (Física/Jurídica) do prestador, o Porte da Empresa do prestador, a Modalidade de ISS do prestador, a opção do Simples Nacional do prestador, a Natureza de Operação informada na nota e a Situação Tributária informada na nota.

Veja no ANEXO III, quais são os critérios para que o valor do ISS seja calculado e exibido na tela de emissão da nota fiscal, seja para notas emitidas via tela do sistema ou pela conversão eletrônica de RPS.

Na nota fiscal, o sistema permite que seja incluído quantos serviços forem necessários, sejam para itens distintos ou iguais, com valores distintos ou iguais, ou seja, o prestador realiza o preenchimento dos seus serviços prestados da maneira que achar melhor. Havendo necessidade de incluir um novo serviço, basta clicar no botão +Adicionar novo serviço. A partir do momento que outros serviços sejam incluídos na nota fiscal, o sistema irá listar logo abaixo ao botão +Adicionar novo serviço, permitindo que as informações lançadas sejam conferidas.

|

|---|

Ainda, se algo lançado estiver em desacordo, é possível realizar a edição, clicando no ícone com o desenho de um lápis, que fica ao lado direito. Ao editar, o sistema lança todas as informações nos mesmos campos de preenchimento do formulário da nota fiscal, para que as referidas modificações sejam feitas.

Se os dados por inteiro estiverem incorretos e você deseja excluir um determinado serviço lançado, basta clicar no ícone com o desenho de uma lixeira.

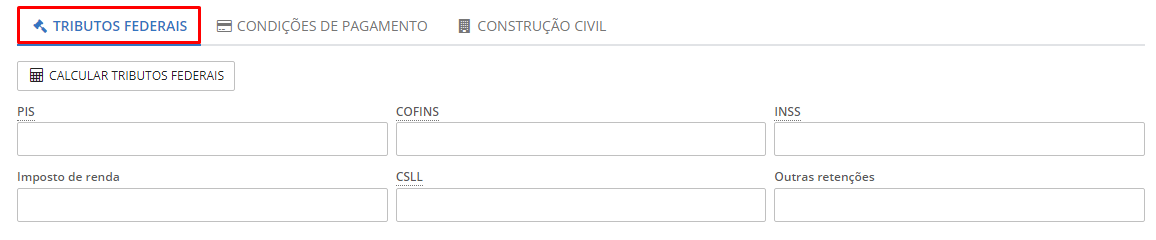

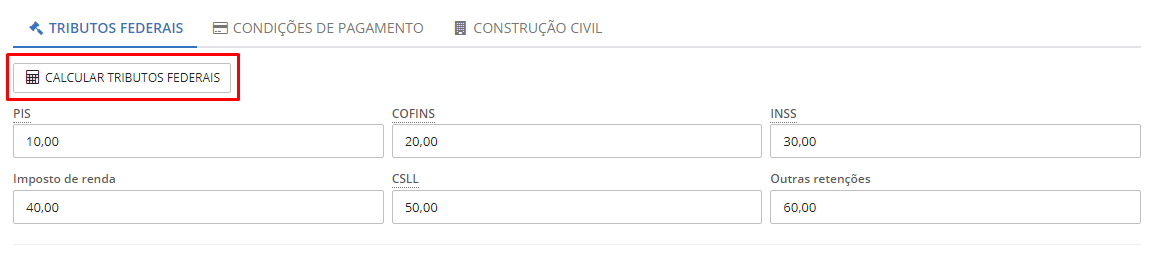

3.8 Tributos federais da nota fiscal

Nos dados dos tributos federais são preenchidos os valores correspondentes às retenções federais que devem estar apresentadas na nota fiscal. No momento em que o prestador estiver preenchendo o formulário da nota fiscal, esse agrupamento apresentará na tela do sistema os seguintes tributos para preenchimento: PIS, COFINS, INSS, Imposto de Renda, CSLL e Outras retenções.

|

|---|

Quando a nota fiscal for emitida, havendo a necessidade dessas retenções, o prestador poderá informar estes valores manualmente, e para isso, é necessário realizar o preenchimento de cada campo conforme o tributo desejado.

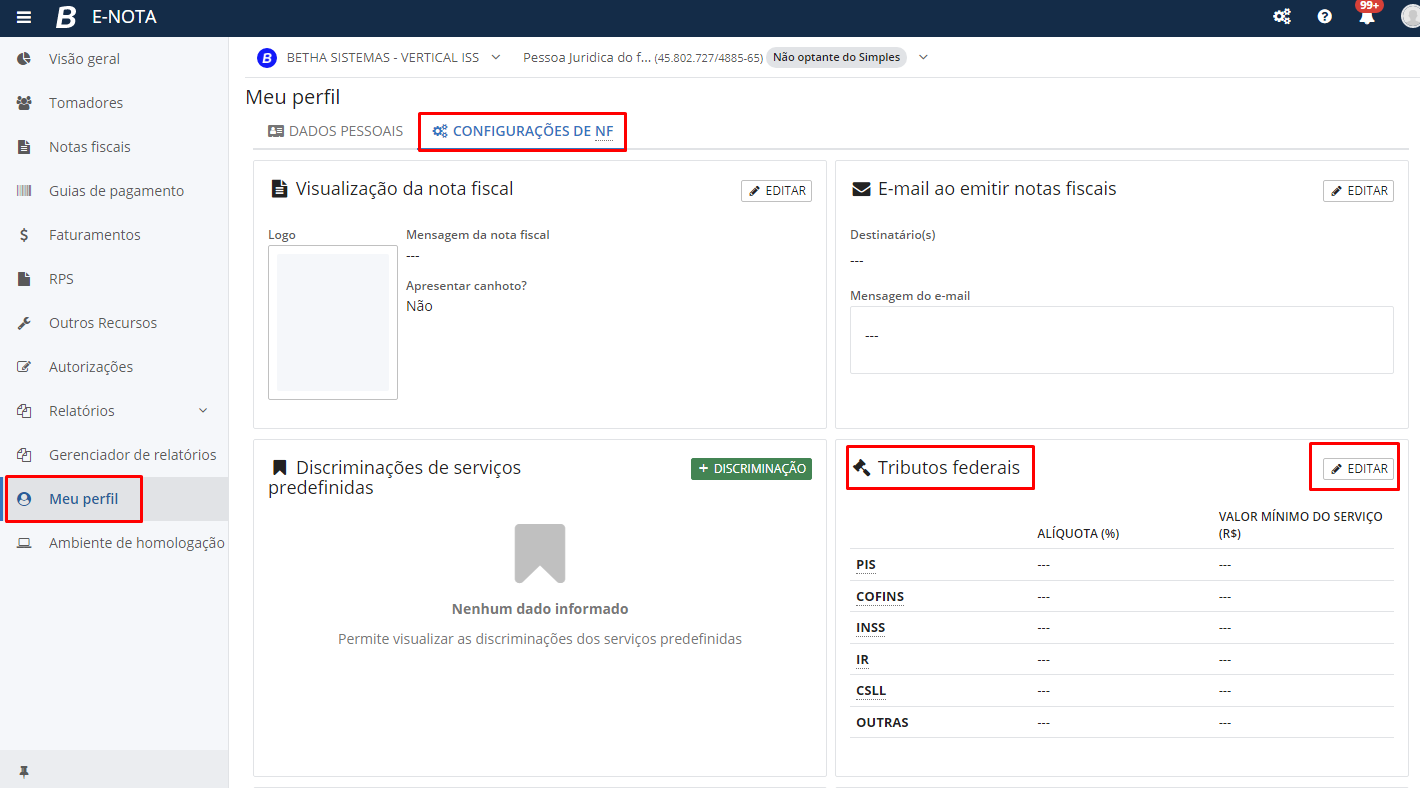

Você sabia que o sistema pode fazer o cálculo das retenções federais de forma automática para você, preenchendo os valores em cada tributo federal? Isso mesmo, dessa forma, não haverá necessidade de cálculos manuais para encontrar o valor de cada tributo. Para que o sistema possa calcular os valores de cada tributo, é necessário que o prestador realize em seu ambiente a configuração das alíquotas para cada tipo de tributo federal. Para realizar essa configuração, basta localizar no menu à sua esquerda, a opção Meu perfil, e ,em seguida clicar na guia Configurações de NF. No tópico Tributos federais clique no botão Editar.

|

|---|

|

| :- |

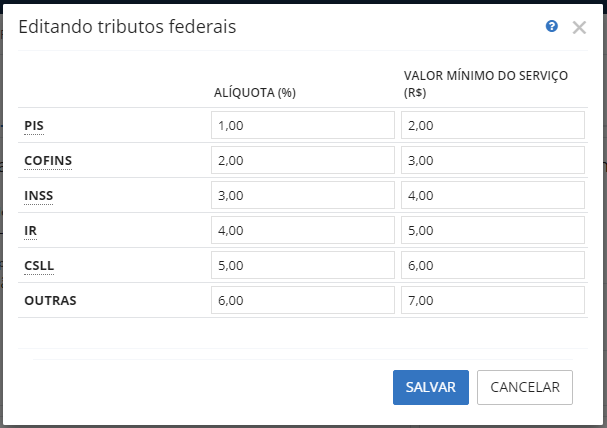

Ao clicar no botão Editar, o sistema disponibilizará uma tela permitindo que seja configurado duas informações: a Alíquota (%) e o Valor mínimo do serviço (R$).

Alíquota: Corresponde a alíquota que deverá ser aplicada de acordo com o Tributo Federal desejado, para encontrar o valor final da retenção. Para tributo federal que não deve existir cálculo, então esse campo deve ficar com nenhuma informação preenchida.

Valor mínimo do serviço: Corresponde ao valor de serviço mínimo que a nota fiscal deve possuir, para que o sistema possa calcular o tributo federal. Por exemplo, caso seja configurado que o Imposto de renda tenha uma Alíquota de 7,5%, com Valor mínimo do serviço de R$ 5.000,00, o cálculo automático só ocorrerá caso o valor total dos serviços da nota seja igual ou superior a R$ 5.000,00.

Se não houver valor mínimo, ou seja, independente do valor da nota fiscal, o sistema deve calcular o tributo federal conforme alíquota configurada, então esse campo deve ficar com nenhuma informação preenchida.

Após realizar todas as configurações necessárias, clique no botão Salvar, para que o sistema registre os dados em seu perfil de prestador.

Solicitando ao sistema o cálculo automático dos tributos federais

Na tela de emissão da nota fiscal, após estar todos os serviços da nota preenchidos, para solicitar que o sistema efetue o cálculo dos tributos, clique no botão Calcular Tributos Federais.

|

|---|

De acordo com cada tributo que possuir configuração de alíquota realizada no perfil do prestador, os valores serão apresentados na tela. Se algum valor precisar ser alterado, ou removido, o prestador poderá fazer esse tipo de ajuste na própria tela da emissão da nota fiscal, pois mesmo o sistema realizando o cálculo, os campos ficam disponíveis para edição. Importante ressaltar que esse procedimento para as notas que precisam ter as retenções federais, deve ser realizado para cada nota fiscal que for emitida.

Para gerar o valor final de cada tributo federal na tela da nota fiscal, o sistema multiplica do valor total do serviço (R$) da nota, pela alíquota do tributo federal configurada no perfil do prestador, conforme o procedimento de cálculo:

Fórmula de cálculo:

VTF = (VTS * ATF)

Onde:

VTS: Valor total dos serviço da nota fiscal

ATF: Alíquota do tributo federal configurada no perfil do prestador

VTF: Valor do tributo federal calculado

Aplicação da fórmula:

VTS: 1.000,00

ATF: 5,00%

Cálculo 1 =

VTF = (1.000,00 * 5%)

Valor do tributo federal calculado = 50,00

Ainda sobre os Tributos Federais, seguem algumas regras e comportamentos que o sistema aplica para o registro dos respectivos valores na nota fiscal:

- Para os casos onde o valor do tributo federal calculado automaticamente tenha sido alterado manualmente, o sistema manterá na nota fiscal como valor final, o valor indicado manualmente pelo prestador.

- O valor do tributo federal da nota fiscal emitida pela conversão eletrônica de RPS, o sistema vai utilizar o valor já calculado (valor final) contido no RPS;

- O cálculo de cada tributo federal, seja de nota fiscal emitida pela tela do sistema ou pela conversão eletrônica de RPS, deve conter um valor que seja igual ou maior que 0.00 (zero);

- O valor total calculado dos tributos federais, seja de nota fiscal emitida pela tela do sistema ou pela conversão eletrônica de RPS, deve possuir um valor que seja menor ou igual ao valor total dos Serviços da nota fiscal;

- O respectivos tributos federais PIS, COFINS, CSLL e outras retenções, seja de nota fiscal emitida pela tela do sistema ou pela conversão eletrônica de RPS, não serão calculados para prestadores com o tipo de pessoa Física;

- O respectivos tributos federais PIS, COFINS, INSS, Imposto de Renda e CSLL, de nota fiscal com origem pela conversão eletrônica de RPS no modelo Abrasf, somente poderão ser calculados quando não existir o tomador informado na nota fiscal, ou se estiver informado, o tomador deve ser pessoa jurídica;

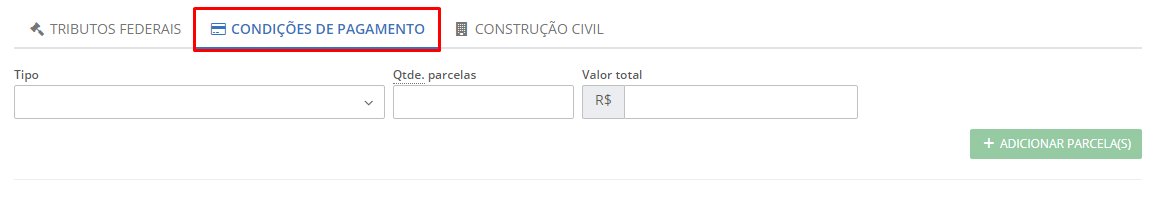

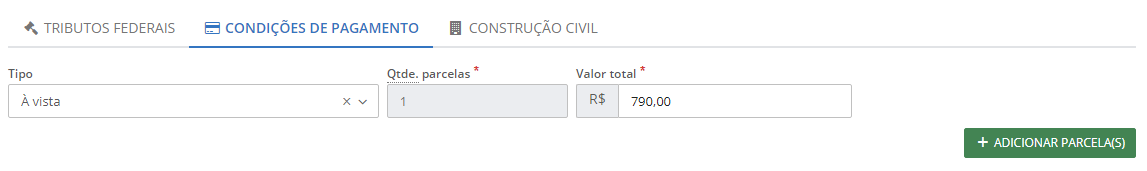

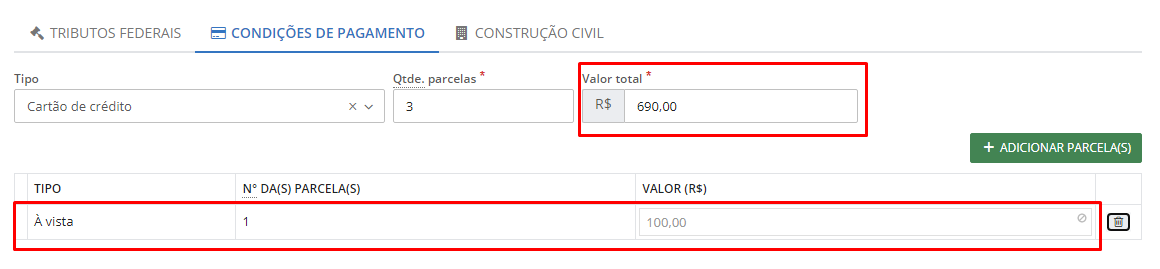

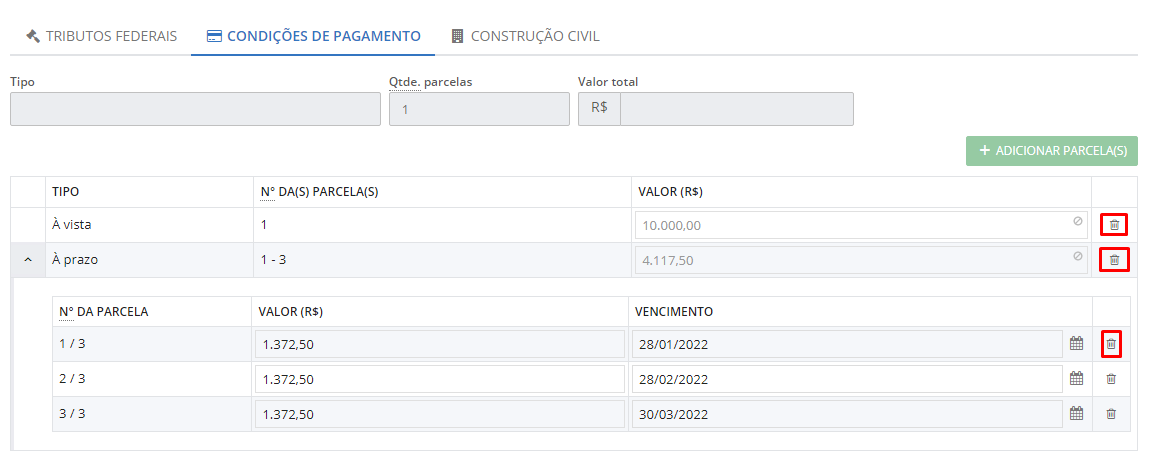

3.9 Condição de pagamento da nota fiscal

Nos dados da condição de pagamento, são preenchidos as informações relacionadas à forma como serão pagos os valores dos serviços contidos na nota fiscal. No momento em que o prestador estiver preenchendo o formulário da nota fiscal, esse agrupamento apresentará na tela do sistema os seguintes campos:

|

|---|

3.9.1 - Tipo: Corresponde ao tipo da forma de pagamento escolhida para pagar os valores da nota fiscal. Os tipos de condições de pagamento possíveis de serem selecionadas para as notas fiscais são:

- À Vista

- Apresentação

- À prazo

- Cartão de débito

- Cartão de crédito

- Cheque pré-datado

- Cheque à vista

- Boleto bancário

3.9.2 - Qtde. parcelas: Corresponde a quantidade de parcelas que deve ser informado para as formas de pagamento que permitam algum tipo de parcelamento. Neste campo é possível informar uma quantidade de parcelas entre 1 à 99, e estará disponível para preenchimento nas seguintes condições de pagamento: À prazo, Cartão de crédito, Cheque pré-datado e Boleto bancário. Para as demais opções de condição de pagamento, o sistema considera como quantidade padrão 1 (uma) parcela.

3.9.3 - Valor total: Corresponde ao valor que será pago na condição de pagamento selecionada. O valor apresentado neste campo é obtido pela seguinte base de cálculo: soma-se o valor total de serviços da nota fiscal com o valor total de taxas diversas calculadas na nota fiscal, subtraindo-se os seguintes valores: Valor Total de Tributos Federais (PIS, COFINS, INSS, Imposto de Renda, CSLL, Outras Retenções), ISS Retido, Desconto Incondicionado e Desconto Condicionado, aplicando o seguinte procedimento de cálculo:

Fórmula de cálculo:

VBCCP= (VTS + VTTD) -- (VTTF + VTDC + VTDI + VTISSR)

Onde:

VTS: Valor total dos serviços contidos na nota fiscal

VTTD: Valor total das Taxas Diversas calculadas na nota fiscal

VTTF: Valor total dos tributos federais calculados na nota fiscal

VTDC: Valor total do desconto condicionado contido na nota fiscal

VTDI: Valor total do desconto incondicionado contido na nota fiscal

VTISSR: Valor total de ISS retido calculado na nota fiscal

VBCCP: Valor da base de cálculo para a condição de pagamento

Aplicação da fórmula:

VTS: 15.000,00

VTTD: 5.00

VTTF: 35.00

VTDC: 50.00

VTDI: 50.00

VTISSR: 747.00

Cálculo 1 =

VBCCP= (15.000,00 + 5.00) -- (35.00 + 50.00 + 50.00 + 747.00)

Cálculo 2 =

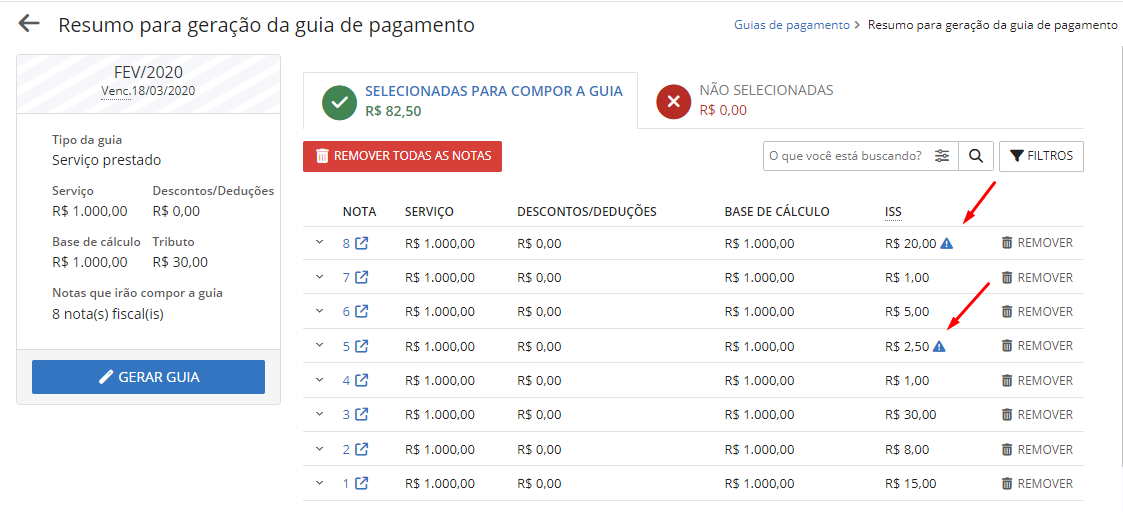

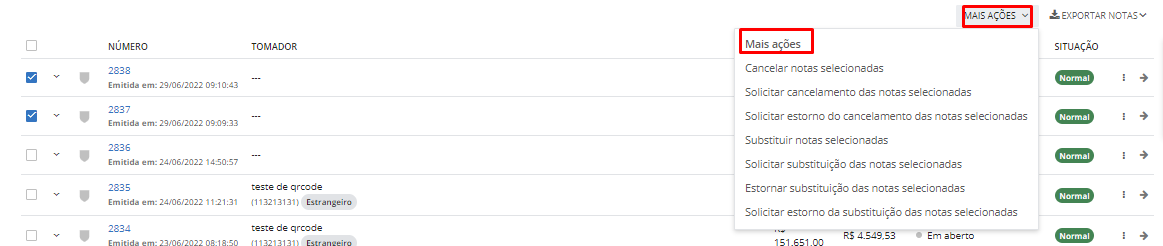

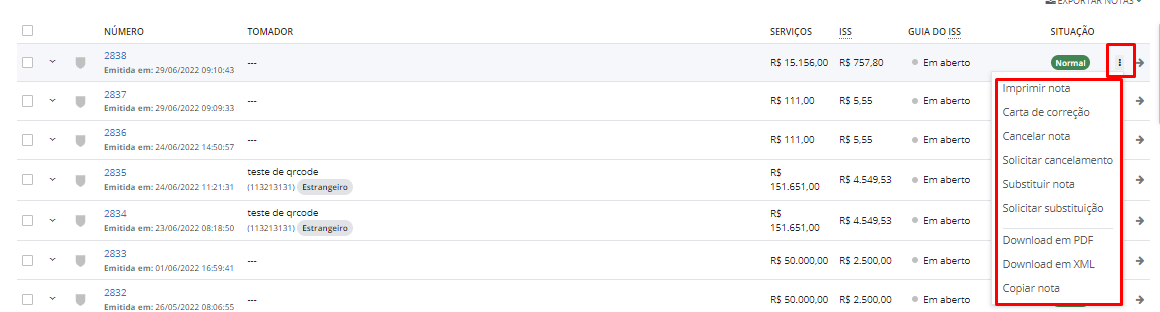

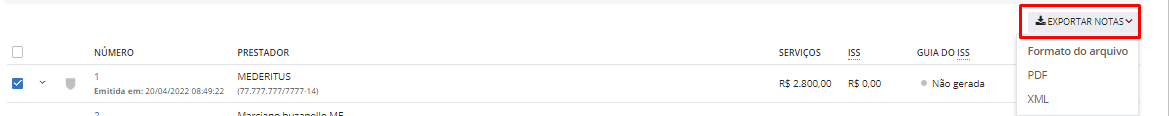

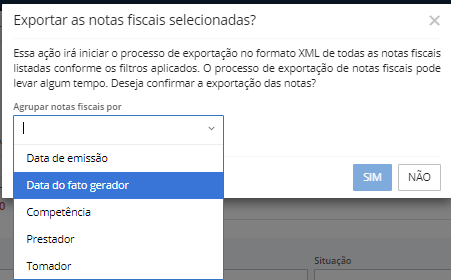

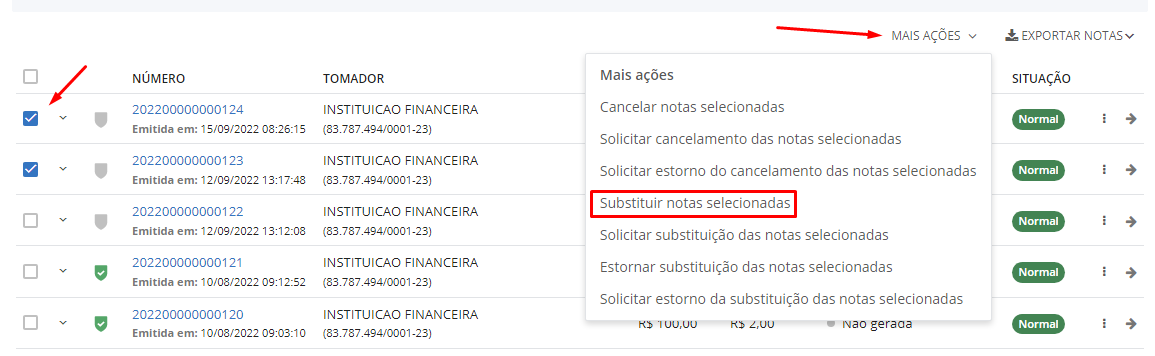

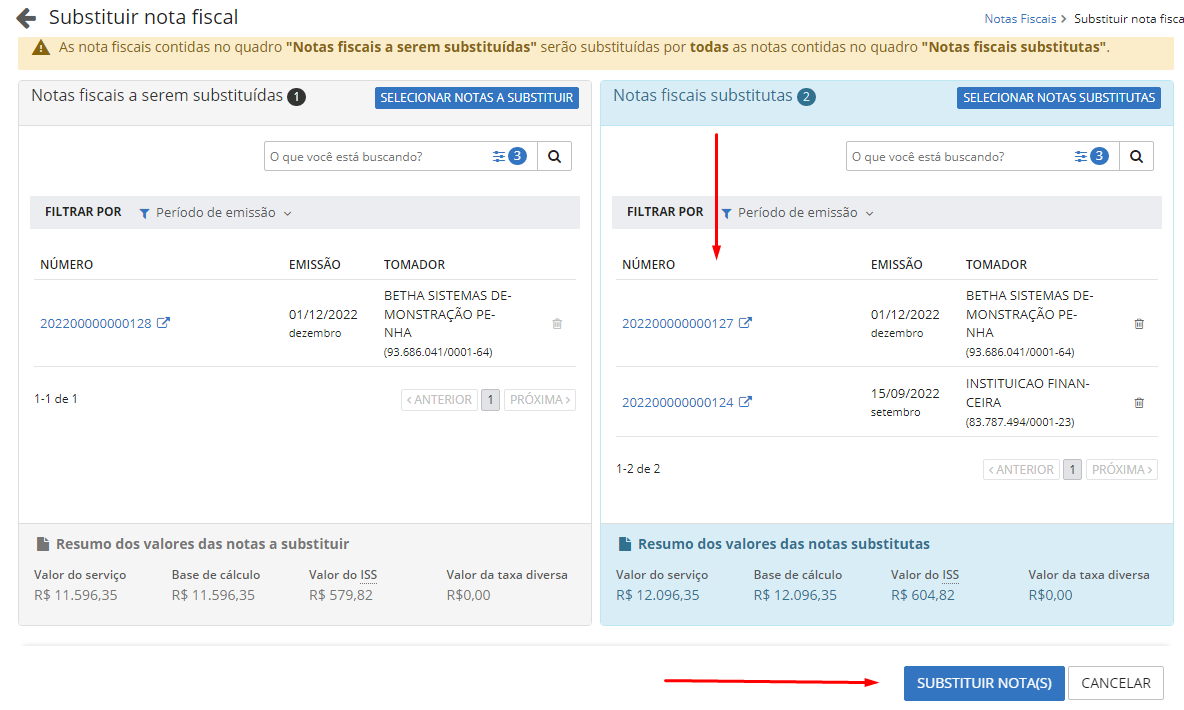

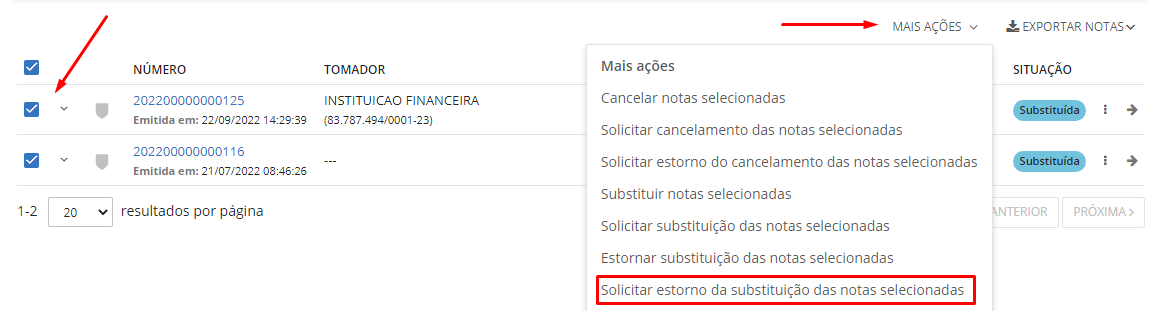

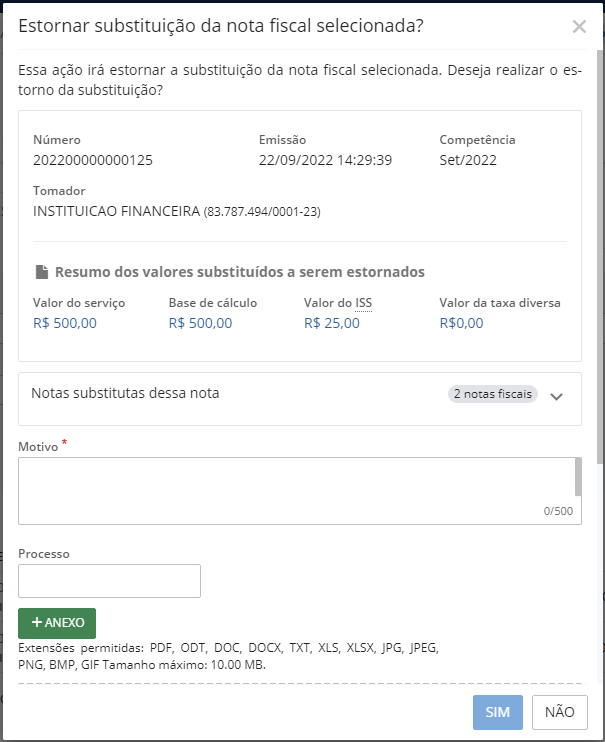

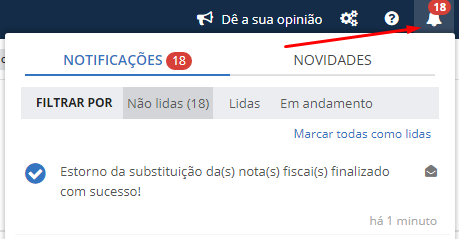

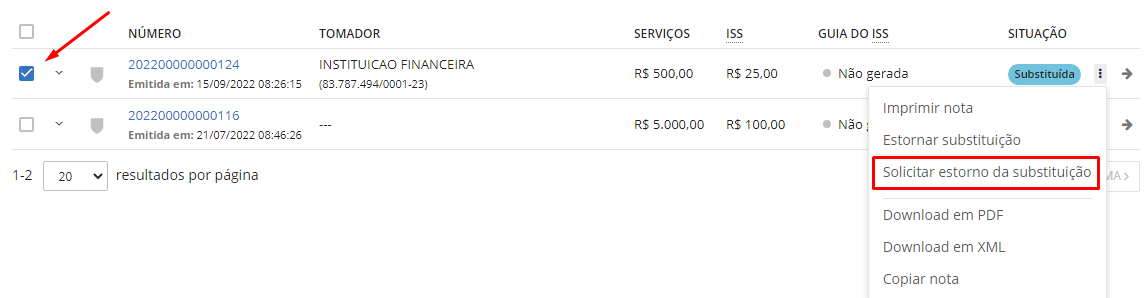

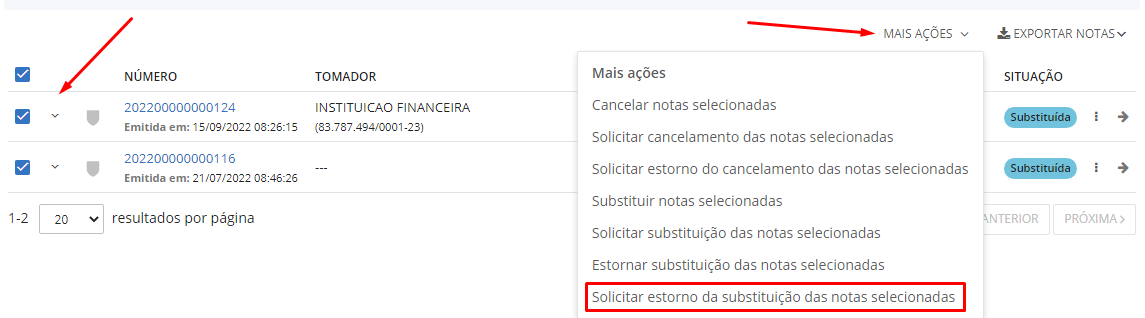

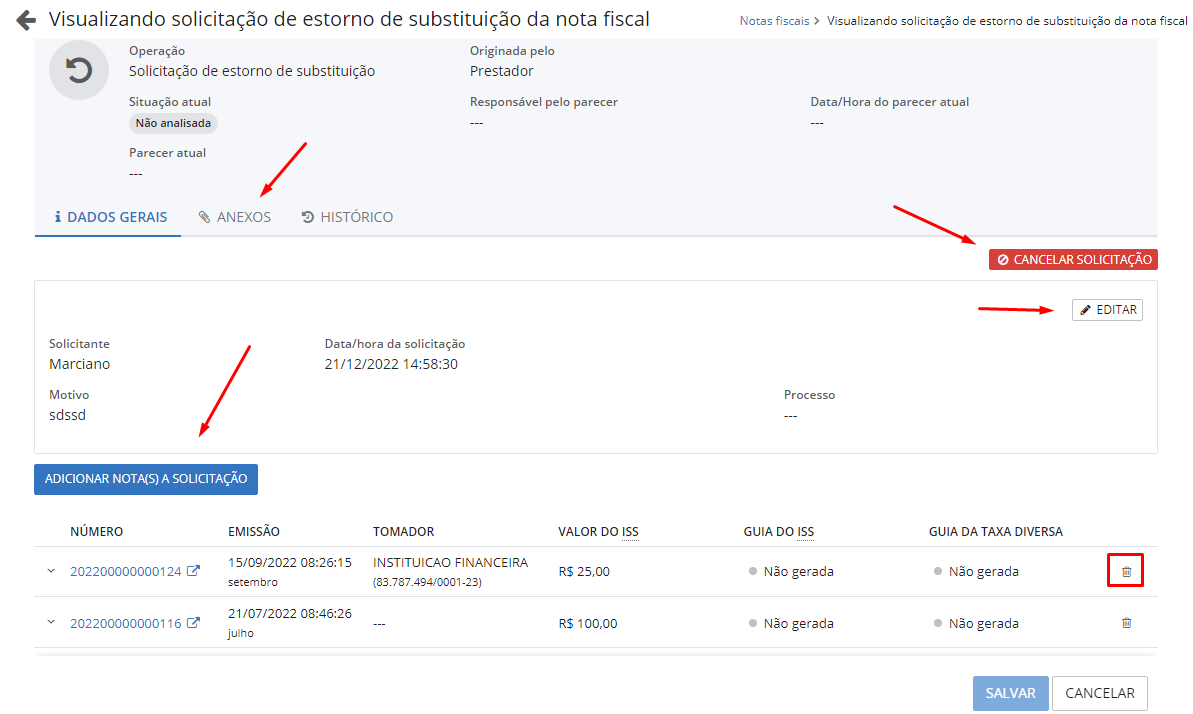

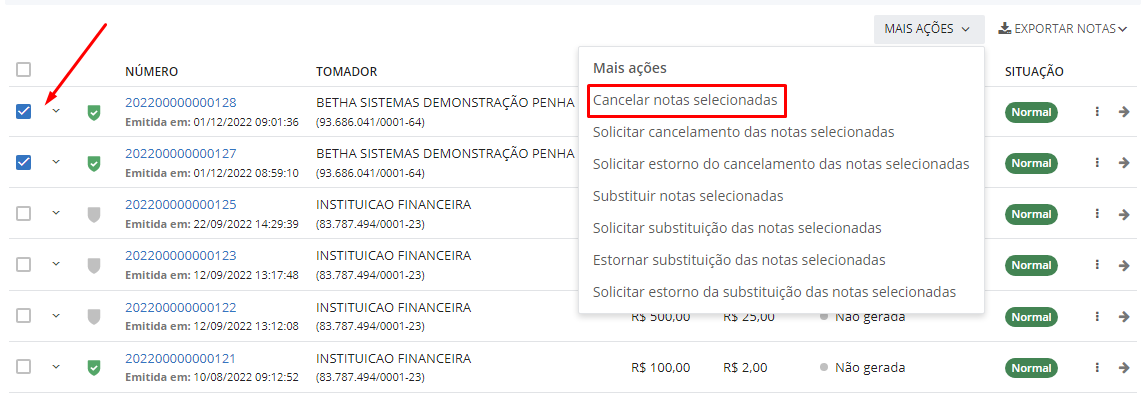

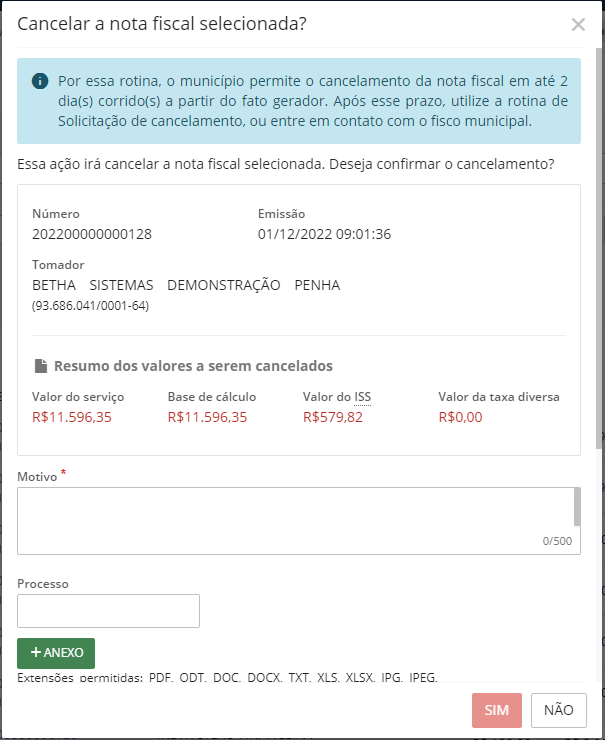

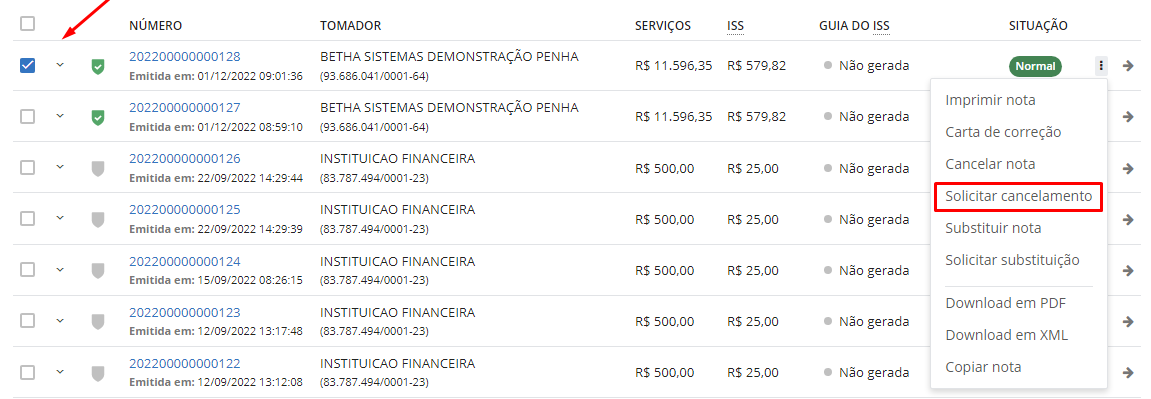

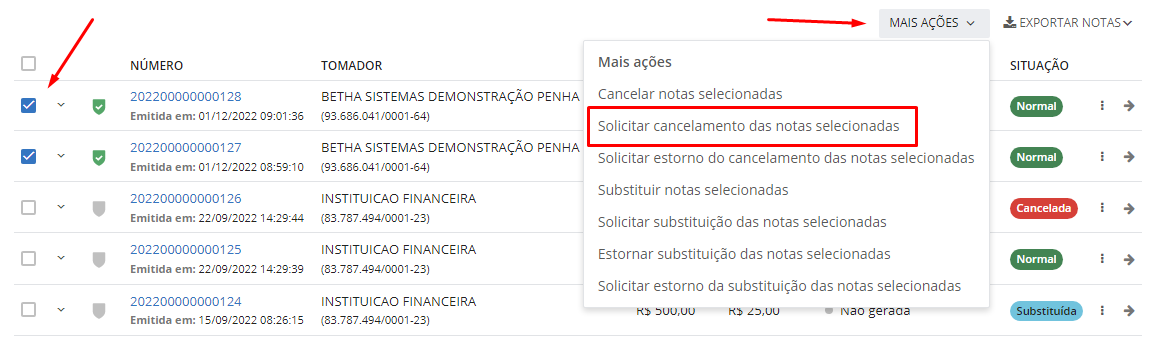

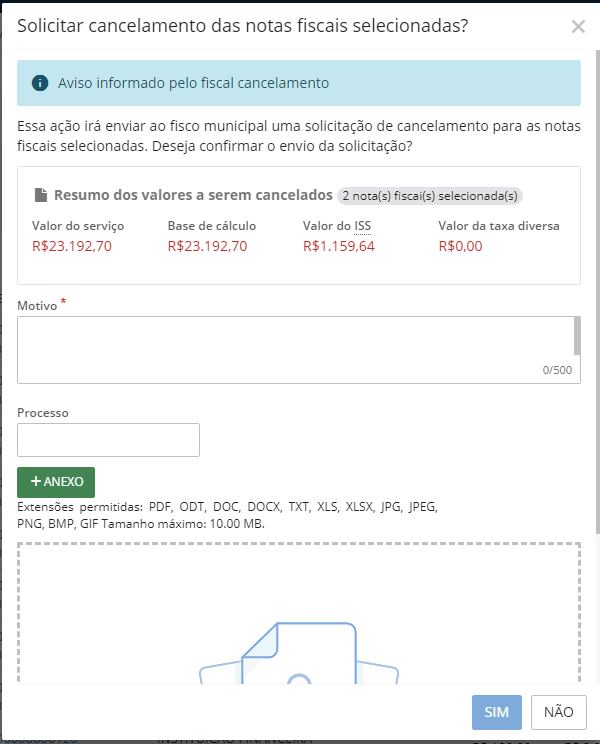

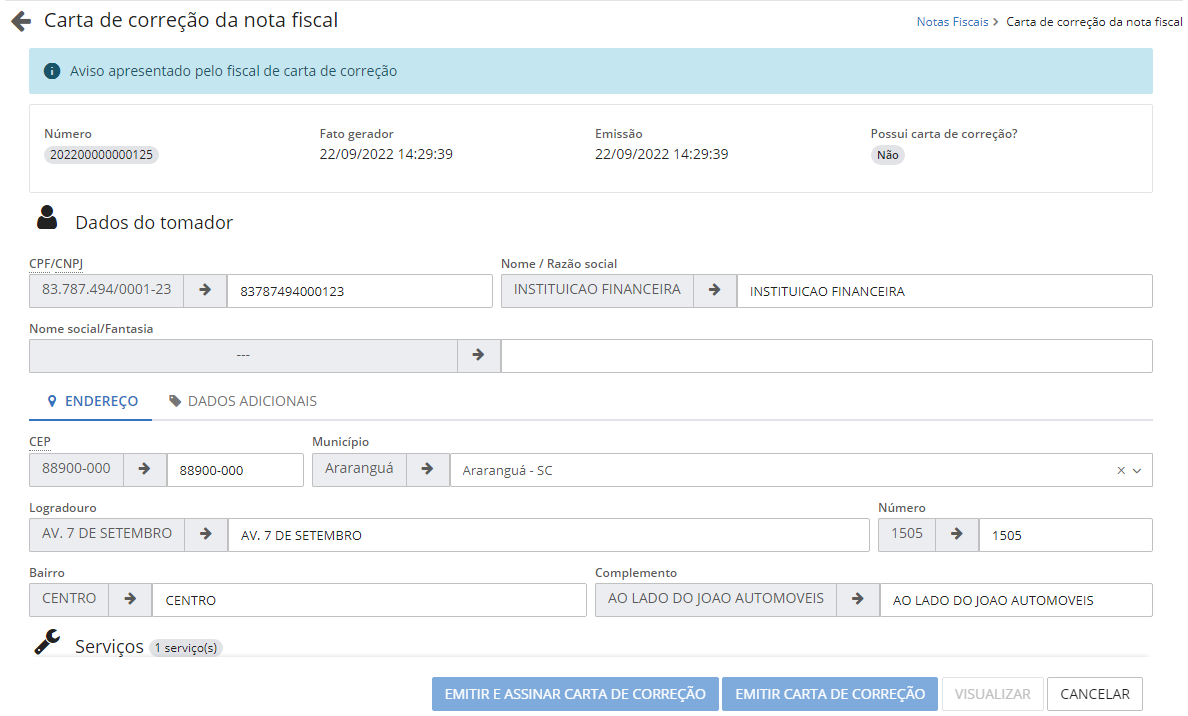

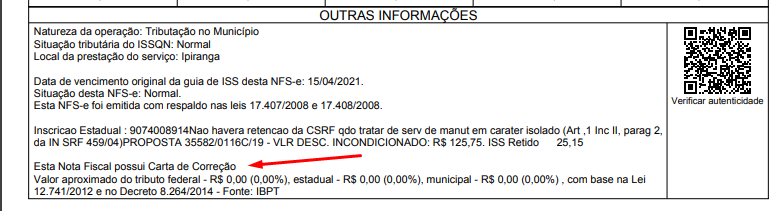

VBCCP= (15.005,00) -- (882.00)